บทสรุปสำหรับผู้บริหาร (Executive Summary)

ภาคธุรกิจผลิตอาหารในประเทศไทยมีโอกาสและความท้าทายที่เฉพาะตัว สำหรับเจ้าของกิจการที่กำลังพิจารณา “การขายกิจการ” หรือ “การวางแผนทางออกจากธุรกิจ” ในปี 2566 ที่ผ่านมา มูลค่าการส่งออกอาหารของไทยพุ่งทะลุ 1.37 ล้านล้านบาท ส่งเสริมให้ประเทศไทยยังคงครองตำแหน่ง “ครัวของโลก” อย่างมั่นคง ตลาดนี้จึงถือเป็นโอกาสทองสำหรับการซื้อขายและควบรวมกิจการ (M&A) ที่ประสบความสำเร็จได้ หากมีการเตรียมตัวที่ดี อย่างไรก็ตาม ความซับซ้อนด้านกฎหมาย วิธีการประเมินมูลค่า และความคาดหวังของผู้ซื้อ จำเป็นต้องได้รับการวางแผนและจัดการอย่างมีกลยุทธ์

1.37 ล้านล้านบาท มูลค่าการส่งออกอาหารของไทยในปี 2566

คู่มือนี้จะพาคุณไปรู้จักกับกระบวนการ M&A แบบ 6 ขั้นตอนที่ออกแบบมาสำหรับธุรกิจผลิตอาหารในประเทศไทยโดยเฉพาะ พร้อมยกตัวอย่างกรณีศึกษาจริง ข้อมูลกฎหมายที่ควรรู้ และกลยุทธ์ที่ใช้ได้จริง เพื่อช่วยเพิ่มโอกาสการปิดดีล และได้รับมูลค่าสูงสุดจากการขายกิจการ

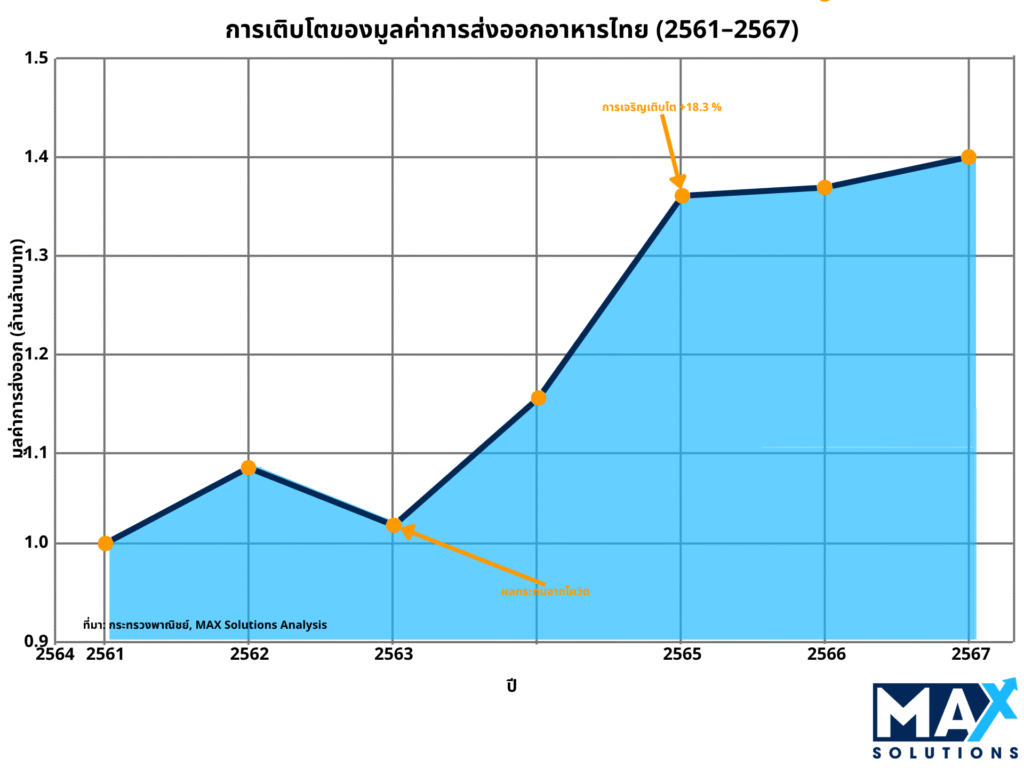

การเติบโตของมูลค่าการส่งออกอาหารไทย (2561–2567)

แม้จะได้รับผลกระทบจากสถานการณ์โควิด-19 ในปี 2563 แต่มูลค่าการส่งออกอาหารของไทยยังคงฟื้นตัวได้อย่างแข็งแกร่ง โดยเฉพาะในปี 2565 ที่เติบโตถึง 18.3% จากปีก่อนหน้า แสดงให้เห็นถึงศักยภาพของอุตสาหกรรมอาหารไทยในการรับมือกับวิกฤตและฟื้นตัวได้รวดเร็ว ในปี 2567 มูลค่าการส่งออกแตะระดับ 1.4 ล้านล้านบาท ซึ่งเป็นจุดสูงสุดใหม่ และสะท้อนให้เห็นถึงความต้องการจากตลาดโลกที่ยังคงเติบโตต่อเนื่อง โดยเฉพาะในกลุ่มสินค้าพรีเมียม อาหารสุขภาพ และสินค้าแปรรูปที่ได้มาตรฐานสากล

ที่มา: กระทรวงพาณิชย์ และการวิเคราะห์โดยทีม Max Solutions

กราฟแสดงแนวโน้มการเติบโตของมูลค่าการส่งออกอาหารไทยช่วงปี 2561–2567 โดยเห็นได้ชัดว่าภาคธุรกิจสามารถฟื้นตัวจากผลกระทบของโควิด-19 ได้อย่างมั่นคง และยังคงขยายตัวต่อเนื่องในช่วงหลังการระบ

เข้าใจภาพรวมตลาด M&A ธุรกิจผลิตอาหารในประเทศไทย

ภาคธุรกิจผลิตอาหารในประเทศไทยมีความหลากหลายสูง ตั้งแต่บริษัทจดทะเบียนในตลาดหลักทรัพย์ขนาดใหญ่ ไปจนถึง SME ที่ดำเนินกิจการแบบครอบครัว โครงสร้างตลาดที่กระจายตัวนี้ สะท้อนให้เห็นถึงโอกาสมหาศาลในการ “ควบรวมและซื้อกิจการ” (M&A) โดยเฉพาะเมื่อ กว่า 97.44% ของธุรกิจร้านอาหารและผู้ผลิตที่จดทะเบียนในประเทศไทยยังจัดอยู่ในกลุ่มวิสาหกิจขนาดเล็ก ความกระจัดกระจายนี้ทำให้ซัพพลายเชนขาดความเชื่อมโยงในภาพรวม และนั่นคือเหตุผลที่บริษัทขนาดใหญ่จำนวนมากมองหาโอกาสในการ “รวมกิจการ” เพื่อสร้างความแข็งแกร่งทั้งในด้านต้นทุน การจัดจำหน่าย และภาพลักษณ์ของแบรนด์

📌 กรณีศึกษา: บริษัท ภาคธุรกิจผลิตอาหารในประเทศไทย แห่งหนึ่ง (มูลค่าตลาดประมาณ 1.97 พันล้านดอลลาร์สหรัฐ หรือราว 59,000 ล้านบาท) เป็นตัวอย่างชัดเจนของการใช้กลยุทธ์ M&A เพื่อสร้างความแข็งแกร่งในตลาด บริษัทเติบโตอย่างต่อเนื่องด้วยการเข้าซื้อกิจการผู้ผลิตรายย่อย และขยายไปยังหมวดหมู่สินค้าใหม่ ๆ ซึ่งสะท้อนให้เห็นว่า “การรวมกิจการ” ไม่ได้เป็นเพียงกลยุทธ์ป้องกันความเสี่ยง แต่ยังเป็นเครื่องมือสำคัญในการครองส่วนแบ่งตลาดและเพิ่มกำไรอย่างยั่งยืน

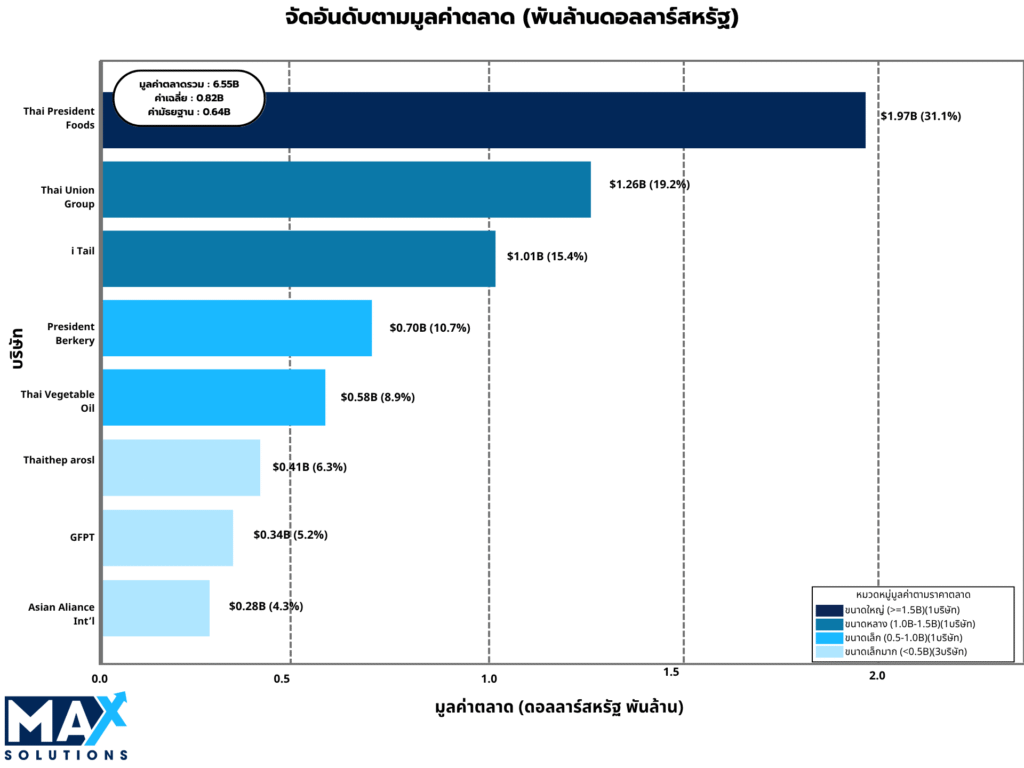

การกระจุกตัวของมูลค่าตลาดในอุตสาหกรรมอาหารไทย

จากข้อมูลมูลค่าตลาดของบริษัทอาหารชั้นนำในตลาดหลักทรัพย์ของไทย พบว่ามี 3 บริษัทใหญ่ที่สุดครองมูลค่าตลาดรวมกันถึง 64.7% ของทั้งหมด ซึ่งชี้ให้เห็นถึง “การกระจุกตัวของตลาด” อย่างมีนัยสำคัญ

บริษัทเหล่านี้มีบทบาทสำคัญในการขับเคลื่อนตลาดอาหาร และมักเป็น “ผู้ซื้อหลัก” ในตลาด M&A โดยเฉพาะเมื่อมองหาธุรกิจรายย่อยที่สามารถช่วยเสริมผลิตภัณฑ์หรือขยายตลาดส่งออกได้

ในอีกด้านหนึ่ง บริษัทที่มีมูลค่าตลาดต่ำกว่า 500 ล้านดอลลาร์ (ราว 15,000 ล้านบาท) ซึ่งจัดอยู่ในกลุ่ม “Small & Micro Cap” ก็ยังมีโอกาสเติบโตผ่านการขายกิจการ หรือการจับมือกับผู้เล่นรายใหญ่ การที่ตลาดอาหารไทยมีลักษณะ “กระจุกตัวแต่เปิดกว้าง” เป็นโอกาสอันดีสำหรับเจ้าของธุรกิจรายกลางและรายเล็กที่ต้องการวางแผนขายกิจการให้ได้ราคาดี โดยเฉพาะหากสามารถ “เตรียมโครงสร้างธุรกิจให้พร้อมสำหรับการควบรวม” เช่น จัดทำงบการเงินให้เป็นระบบ หรือปรับโครงสร้างภาษีให้เหมาะสมกับดีล M&A

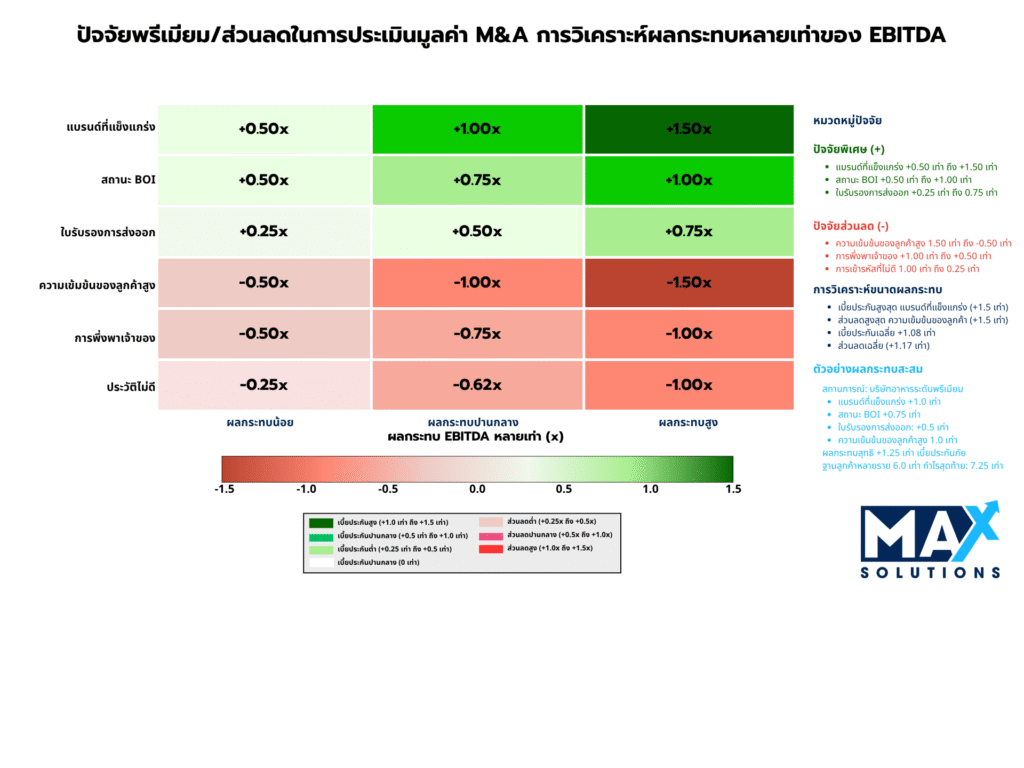

แนวโน้มการประเมินมูลค่าในธุรกิจผลิตอาหารในประเทศไทย

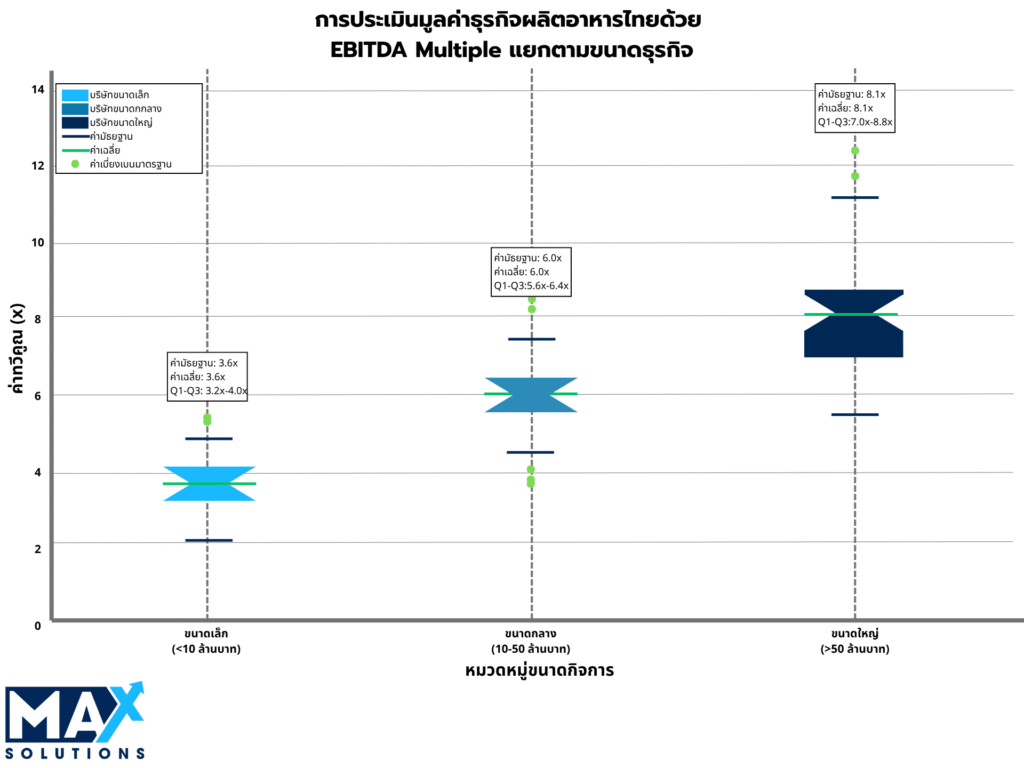

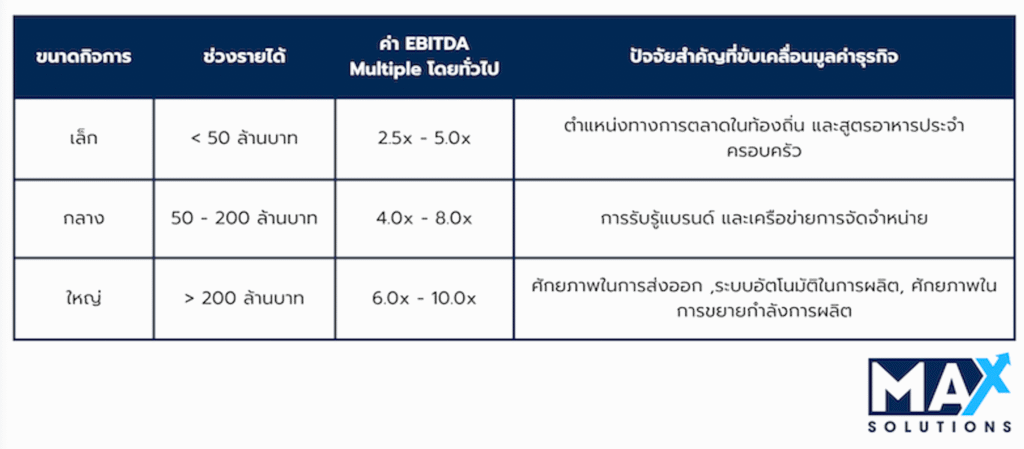

“ตัวคูณมูลค่า” (Valuation Multiple) ของธุรกิจผลิตอาหารในประเทศไทยมีความแตกต่างกันอย่างชัดเจน ขึ้นอยู่กับ ขนาดของกิจการ, ตำแหน่งในตลาด, และ ลักษณะการดำเนินงาน

จากการวิเคราะห์ดีลการซื้อขายกิจการล่าสุดโดยทีม Max Solutions พบว่า มีกลุ่มลักษณะเฉพาะ (pattern) ที่เจ้าของธุรกิจควรเข้าใจ ก่อนเริ่มกระบวนการขาย เพราะจะช่วยให้สามารถวางกลยุทธ์การเจรจาและการเตรียมตัวได้อย่างมีประสิทธิภาพ

ตัวคูณมูลค่า (Valuation Multiple) เช่น EBITDA Multiple คืออัตราส่วนที่ใช้คูณกับกำไรของกิจการเพื่อประเมินมูลค่ารวมของธุรกิจ เช่น หากกิจการมีกำไร (EBITDA) 10 ล้านบาท และได้รับการประเมินที่ตัวคูณ 6 เท่า ก็เท่ากับมูลค่ากิจการอยู่ที่ประมาณ 60 ล้านบาท

ช่วงค่าตัวคูณ EBITDA แยกตามขนาดธุรกิจในตลาด M&A ด้านการผลิตอาหารของไทย

จากการวิเคราะห์ดีลในตลาด M&A ธุรกิจผลิตอาหาร พบว่า “ค่าตัวคูณ EBITDA” ซึ่งใช้ในการประเมินมูลค่าธุรกิจนั้น แตกต่างกันชัดเจนตามขนาดของกิจการ

ภาพที่ 3: ช่วงค่าตัวคูณ EBITDA จำแนกตามขนาดของกิจการ — ธุรกิจขนาดใหญ่มีแนวโน้มได้รับมูลค่าเพิ่มสูงกว่า

จากข้อมูลจะเห็นได้ว่า ธุรกิจขนาดใหญ่ได้รับ “พรีเมียม” สูงกว่าอย่างชัดเจน เพราะมักมีระบบภายในที่แข็งแรง เช่น การบริหารแบบมืออาชีพ การควบคุมต้นทุนได้ดี หรือการเตรียมพร้อมสู่ตลาดส่งออก ซึ่งล้วนแล้วแต่ช่วยเพิ่มมูลค่ากิจการในสายตาผู้ซื้อ

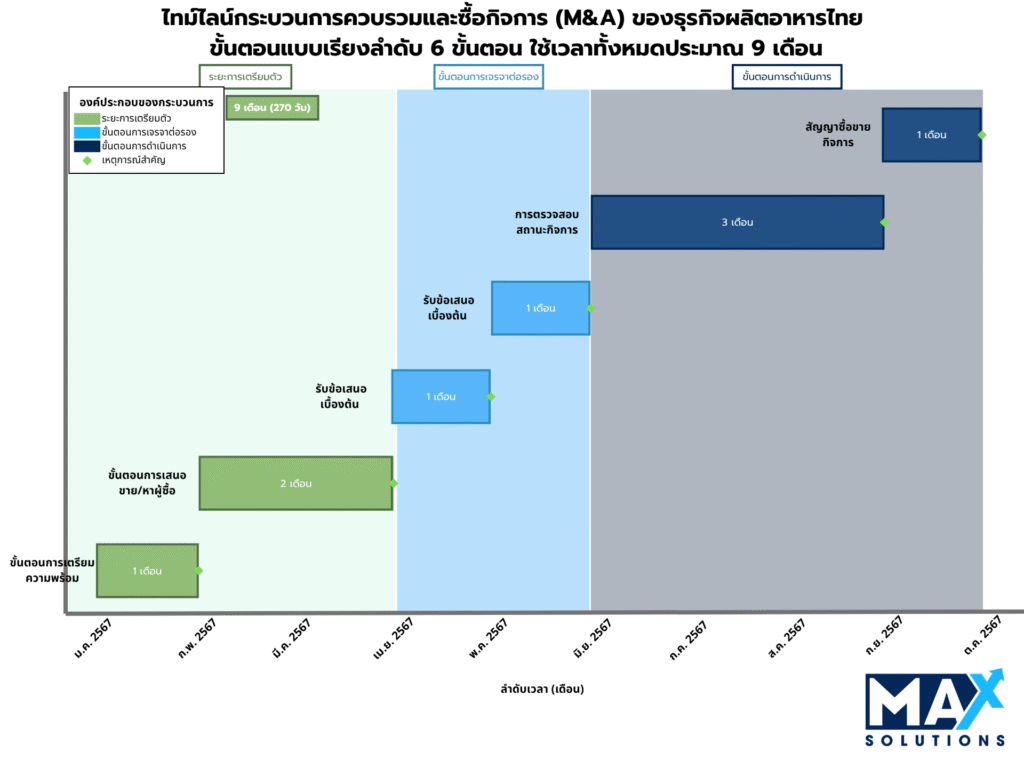

กระบวนการควบรวมและขายกิจการ (M&A) 6 ขั้นตอนสำหรับธุรกิจผลิตอาหารในประเทศไทย

กระบวนการขายกิจการธุรกิจผลิตอาหารในประเทศไทยใน 6 ขั้นตอน

(ระยะเวลากระบวนการทั้งหมดประมาณ 9 เดือน)

จากกราฟนี้แสดงให้เห็นว่า การขายกิจการอย่างเป็นทางการมักใช้เวลา รวมประมาณ 9 เดือน โดยแบ่งออกเป็น 3 ช่วงหลัก และ 6 ขั้นตอนย่อย ดังนี้:

ช่วงที่ 1: Preparation Phase (การเตรียมความพร้อม) — 3 เดือน

- Preparation (1 เดือน):

- เตรียมงบการเงิน, สัญญา, ใบอนุญาต, ข้อมูลสินค้า, และเอกสารภาษี

- วางแผน Exit Strategy และจัดทำ Confidential Info Pack

- Solicitation (2 เดือน):

- คัดเลือกผู้ซื้อเป้าหมาย

- ส่งข้อมูลเบื้องต้นโดยไม่เปิดเผยชื่อกิจการ (Teaser)

- เริ่มพูดคุยเบื้องต้นกับผู้ที่แสดงความสนใจ

ช่วงที่ 2: Negotiation Phase (การเจรจาต่อรอง) — 2 เดือน

- Receive IOI – Indicative Offer (1 เดือน):

- ผู้ซื้อส่งหนังสือแสดงความสนใจเบื้องต้น พร้อมราคาประเมิน

- ทีมที่ปรึกษาจะช่วยเปรียบเทียบข้อเสนอจากหลายราย

- Receive LOI – Letter of Intent (1 เดือน):

- ผู้ซื้อที่ผ่านการคัดกรองจะยื่นหนังสือแสดงเจตจำนงอย่างเป็นทางการ

- ระบุโครงสร้างดีลเบื้องต้น, เงื่อนไข, และระยะเวลาการตรวจสอบข้อมูล

ช่วงที่ 3: Execution Phase (การดำเนินการจนปิดดีล) — 4 เดือน

- Due Diligence (3 เดือน):

- การตรวจสอบธุรกิจอย่างละเอียด (บัญชี, ภาษี, กฎหมาย, สัญญา, พนักงาน ฯลฯ)

- ผู้ซื้ออาจใช้ทีมทนายและผู้ตรวจสอบบัญชีร่วมในการวิเคราะห์

- ช่วงนี้ใช้เวลานานที่สุด – ประมาณ 33% ของเวลาทั้งหมด

- Purchase Agreement (1 เดือน):

- เจรจาและลงนามในสัญญาซื้อขาย

- โอนทรัพย์สิน, จัดการด้านบัญชี-ภาษีให้เรียบร้อย

- ชำระเงินและปิดดีลอย่างเป็นทางการ

สรุปสาระสำคัญ:

- กระบวนการทั้งหมดเฉลี่ยใช้เวลา 9 เดือน

- ส่วนที่ใช้เวลานานที่สุดคือ การตรวจสอบ Due Diligence (3 เดือน)

- การวางแผนล่วงหน้าและมีที่ปรึกษาช่วยดูแลตั้งแต่เริ่มจะลดความเสี่ยงและประหยัดเวลาได้มาก

ขั้นตอนที่ 1: การเตรียมความพร้อม (เดือนที่ 1)

ระยะเวลา: 4 สัปดาห์

ปัจจัยสำเร็จสำคัญ: ความครบถ้วนและคุณภาพของเอกสาร

การเตรียมตัวคือ “รากฐาน” ของกระบวนการขายกิจการทั้งหมด โดยเฉพาะสำหรับธุรกิจในประเทศไทย ซึ่งจำเป็นต้องมีเอกสารครบถ้วนทั้งในส่วนที่เกี่ยวข้องกับหน่วยงานราชการในประเทศ และความคาดหวังของนักลงทุนต่างชาติ

📍 ตัวอย่างโรงงานซอสขนาดกลางแห่งหนึ่ง

โรงงานซอสขนาดกลางใช้เวลาเตรียมตัวขายกิจการนานถึง 6 เดือน ระหว่างนั้นพบว่า ใบรับรอง HACCP หมดอายุ และต้องต่ออายุใหม่ก่อนที่จะสามารถนำเสนอธุรกิจต่อผู้ซื้อได้ ความล่าช้านี้ทำให้กระบวนการเลื่อนออกไปอีก 3 เดือน และเสียโอกาสทางธุรกิจคิดเป็นมูลค่ากว่า 2.5 ล้านบาท เมื่อคู่แข่งเปิดตัวสินค้าคล้ายกันในช่วงเวลาเดียวกัน

เอกสารสำคัญที่ควรจัดเตรียมสำหรับธุรกิจผลิตอาหารในประเทศไทย:

- เอกสารบริษัท: หนังสือรับรอง, ข้อตกลงผู้ถือหุ้น, มติกรรมการย้อนหลัง 3 ปี

- งบการเงิน: งบตรวจสอบโดยผู้สอบบัญชี, รายการเสียภาษี, เอกสาร VAT ครบอย่างน้อย 3 ปี

- ใบอนุญาตโรงงาน: ใบอนุญาตจาก อย., โรงงาน (รง.4), รายงานผลกระทบสิ่งแวดล้อม

- มาตรฐานคุณภาพ: GMP, HACCP, ISO 22000, BRC (ถ้ามี)

- เอกสารการส่งออก: ใบอนุญาตส่งออก, ใบรับรองประเทศปลายทาง, เอกสารศุลกากร

ข้อกำหนดใหม่ที่ควรทราบ:

แจ้งเตือน: ตั้งแต่เดือนกรกฎาคม 2567 เป็นต้นไป จะมีประกาศกระทรวงฯ ฉบับใหม่เกี่ยวกับการแสดงฉลาก (ฉบับที่ 445, 446, 447)

หากไม่ปฏิบัติตาม อาจส่งผลให้ มูลค่าการประเมินธุรกิจลดลงถึง 15–25%

การปรับปรุงงบการเงินก่อนขาย (Financial Normalization)

ในขั้นตอนนี้ ควร “ปรับงบ” ให้นำเสนอข้อมูลที่ชัดเจนต่อนักลงทุน โดยการตัดรายการที่ไม่เกี่ยวข้องกับการดำเนินงานจริง เช่น ค่าใช้จ่ายส่วนตัวของเจ้าของ ค่าใช้จ่ายครั้งเดียว หรือการซื้อทรัพย์สินแบบไม่ปกติ

📍 ตัวอย่างกรณีศึกษา:

ผู้ประกอบการขนมรายหนึ่งรายงาน EBITDA เริ่มต้นที่ 12 ล้านบาท

หลังจากทำ normalization เช่น ตัดค่ารถยนต์ของเจ้าของ, ปรับเงินเดือนครอบครัว และตัดอุปกรณ์ที่ซื้อครั้งเดียว พบว่า EBITDA จริงอยู่ที่ 18 ล้านบาท

เมื่อใช้ตัวคูณ 5 เท่า มูลค่ากิจการเพิ่มขึ้นทันที 30 ล้านบาท

************************

ขั้นตอนที่ 2: การหาผู้ซื้อเป้าหมาย (Solicitation)

ระยะเวลา: 8 สัปดาห์

ปัจจัยสำคัญ: กลยุทธ์การคัดเลือกผู้ซื้อให้เหมาะกับธุรกิจ

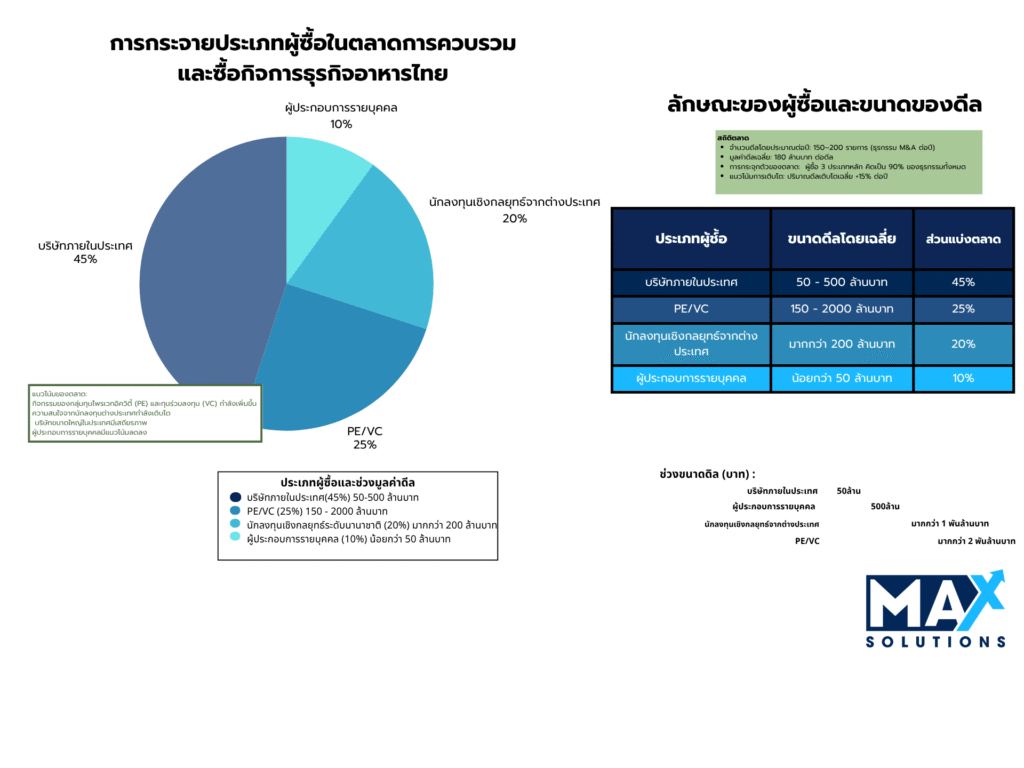

ในขั้นตอนนี้ ทีมที่ปรึกษาจะช่วยเจ้าของกิจการระบุและเข้าถึงผู้ซื้อที่มีศักยภาพ ผ่านกระบวนการตลาดที่มีการวางแผนมาอย่างเป็นระบบ โดยในตลาดธุรกิจผลิตอาหารในประเทศไทย ผู้ซื้อสามารถแบ่งได้เป็น 4 กลุ่มหลัก ซึ่งแต่ละกลุ่มมีลักษณะและความต้องการที่แตกต่างกัน

ประเภทผู้ซื้อและลักษณะเฉพาะ

Domestic Corporate Buyers – 45%

บริษัทไทยขนาดใหญ่ที่ต้องการขยายธุรกิจหรือควบรวมซัพพลายเชน เช่น กลุ่ม CP หรือ Thai Union Group มักสนใจดีลขนาด 50–500 ล้านบาท และสามารถตัดสินใจได้เร็วหากพบดีลที่ตรงกลยุทธ์

ตัวอย่างกรณีศึกษา

ในปี 2566 บริษัทผลิตอาหารรายใหญ่แห่งนึ่งเข้าซื้อโรงงานผลิตอาหารสัตว์รายย่อย 3 แห่ง ด้วยตัวคูณ EBITDA ที่ 6.5–7.2 เท่า เพื่อขยายตลาดพรีเมียมและควบคุมแหล่งวัตถุดิบ ซึ่งเป็นดีลระดับ 80–150 ล้านบาท

International Strategic Buyers – 20%

กลุ่มบริษัทจากต่างประเทศที่ต้องการเจาะเข้าสู่ตลาดอาเซียน หรือใช้ไทยเป็นฐานการส่งออก

ผู้ซื้อกลุ่มนี้มักจ่ายราคาสูงกว่ากลุ่มอื่น หากกิจการมีโครงสร้างส่งออกและมาตรฐานสากลที่ชัดเจน

📌 ข้อควรระวัง: ต้องมีเอกสารงบการเงินภาษาอังกฤษ และเป็นไปตามมาตรฐานสากล (เช่น IFRS)

หากยังไม่มี อาจต้องใช้เวลาเพิ่มอีก 2–3 เดือนในการเตรียมตัว

Private Equity / Venture Capital – 25%

กลุ่มนักลงทุนสายการเงิน ที่เน้นกิจการที่มีศักยภาพเติบโต หรือสามารถพัฒนาเพิ่มเติมได้

เหมาะกับกิจการที่มีรายได้มากกว่า 150 ล้านบาท และมีทีมบริหารที่เข้มแข็ง

Individual Operators – 10%

นักลงทุนรายบุคคล หรือกลุ่มครอบครัวที่มีเงินทุน ต้องการซื้อกิจการขนาดเล็กเพื่อดำเนินกิจการเอง ดีลกลุ่มนี้มักมีขนาดไม่เกิน 50 ล้านบาท เหมาะสำหรับ SME ที่อยากขายเร็วและไม่ซับซ้อนมาก

ขั้นตอนที่ 3: การรับหนังสือแสดงความสนใจจากผู้ซื้อ (IOI)

ระยะเวลา: 4 สัปดาห์

ปัจจัยสำคัญ: คัดกรองคุณภาพผู้ซื้อให้เหมาะสมกับกิจการ

เมื่อเข้าสู่เดือนที่ 4 ของกระบวนการขายกิจการ ผู้ขายจะเริ่มได้รับ หนังสือแสดงความสนใจ (IOI) จากผู้ซื้อที่ผ่านการคัดเลือกเบื้องต้น เอกสารนี้ถือเป็น “จดหมายแสดงเจตนาเบื้องต้น” ที่มักระบุช่วงราคาที่คาดว่าจะเสนอ พร้อมเงื่อนไขสำคัญบางประการ เช่น การต่ออายุใบอนุญาต หรือการคงทีมผู้บริหารเดิม

ตัวอย่าง IOI กรณีศึกษา: โรงงานอาหารแช่แข็ง

บริษัทแห่งหนึ่งที่มี EBITDA 12 ล้านบาท ได้รับ IOI จำนวน 8 ฉบับ

- ผู้ซื้อในประเทศเสนอช่วงราคาระหว่าง 45–65 ล้านบาท (4.5x–5.0x)

- ผู้ซื้อจากต่างประเทศเสนอราคาสูงสุดที่ 5.4 เท่า แต่มีเงื่อนไขว่าต้องรักษาใบอนุญาตส่งออก และให้ผู้บริหารเดิมอยู่ต่อ

วิธีประเมินคุณภาพ IOI:

- ความสามารถทางการเงิน (Financial Capability):

ต้องมีหลักฐานแหล่งเงินทุนที่ชัดเจน เช่น Bank statement หรือ Deal history - ความเหมาะสมเชิงกลยุทธ์ (Strategic Fit):

ดูว่ากิจการของเราสอดคล้องกับวิสัยทัศน์ของผู้ซื้อหรือไม่ เช่น ซัพพลายเชน, ประเภทสินค้า - การอนุมัติด้านกฎหมาย (Regulatory Approval):

เช่น พ.ร.บ.ธุรกิจคนต่างด้าว, พ.ร.บ.การแข่งขันทางการค้า - ความสอดคล้องของ Timeline (Timeline Alignment):

ผู้ซื้อมีแผนตรวจสอบสถานะ (Due Diligence) และปิดดีลภายในระยะเวลาที่เรารับได้หรือไม่

หมายเหตุทางกฎหมาย:

ตาม พ.ร.บ.การแข่งขันทางการค้า หากการซื้อกิจการทำให้ผู้ซื้อมีส่วนแบ่งตลาดรวมกันเกิน 50% จะต้องขออนุมัติจากคณะกรรมการการแข่งขันทางการค้า ซึ่งอาจใช้เวลาเพิ่มเติมและกระทบต่อธุรกิจในตลาดที่มีผู้เล่นน้อย

ขั้นตอนที่ 4: การรับหนังสือแสดงเจตจำนงซื้อ (LOI)

ระยะเวลา: 4 สัปดาห์

ปัจจัยสำคัญ: การออกแบบโครงสร้างดีลที่เหมาะสม (Deal Structure Optimization)

หลังจากคัดกรองผู้ซื้อและได้รับ IOI แล้ว ขั้นตอนถัดไปคือ LOI (Letter of Intent) หรือหนังสือแสดงเจตจำนงซื้ออย่างเป็นทางการ ซึ่งจะระบุรายละเอียดสำคัญ เช่น

- ราคาที่เสนอ

- เงื่อนไขเฉพาะ (เช่น ต้องรักษาทีมงานเดิมหรือใบรับรองส่งออก)

- โครงสร้างการซื้อขาย (Share / Asset / Joint Venture)

ปัจจัยเหล่านี้สามารถ “รวมผลกระทบกันได้” เช่น กิจการที่มีแบรนด์แข็งแรง + BOI + ส่งออก อาจได้พรีเมียมถึง 2–3 เท่าจาก EBITDA

โครงสร้างดีลที่นิยมในธุรกิจผลิตอาหารในประเทศไทย

| รูปแบบดีล | สัดส่วน | รายละเอียด |

|---|---|---|

| Share Purchase | 70% | ผู้ซื้อซื้อหุ้นทั้งหมดจากเจ้าของเดิม เหมาะสำหรับความต่อเนื่องและประหยัดภาษี |

| Asset Purchase | 20% | ผู้ซื้อเลือกซื้อเฉพาะทรัพย์สิน เช่น เครื่องจักร ลูกค้า หรือแบรนด์ เหมาะกับดีลที่ต้องการลดความเสี่ยง |

| Joint Venture (JV) | 10% | ผู้ซื้อจากต่างประเทศถือหุ้นร่วมกับคนไทยเพื่อผ่านข้อจำกัด FBA |

Share Deal มักได้เปรียบด้านภาษี หากเจ้าของถือหุ้นเกิน 1 ปี จะได้รับการยกเว้นภาษีกำไรจากการขายหุ้น (Capital Gain Tax 0%)

ตัวอย่างกรณีศึกษา

บริษัทอาหารญี่ปุ่นเข้าร่วมทุนกับผู้ผลิตอาหารทะเลไทย โดยถือหุ้น 49% เจ้าของเดิมยังถือหุ้น 51% แต่ยกสิทธิการบริหารให้กับผู้ซื้อผ่านบอร์ดและสัญญาการจัดการ โครงสร้างนี้ช่วยให้ผู้ซื้อเข้าถึงเครือข่ายซัพพลายเออร์ไทย โดยยังปฏิบัติตาม พ.ร.บ.ธุรกิจคนต่างด้าว (FBA)

ขั้นตอนที่ 5: การตรวจสอบสถานะธุรกิจ (Due Diligence)

ระยะเวลา: 12 สัปดาห์

ปัจจัยสำคัญ: ความพร้อมของเอกสารและข้อมูลที่ครบถ้วน

ขั้นตอนนี้ถือเป็น กระบวนการที่เข้มข้นที่สุด ในการขายกิจการ โดยผู้ซื้อจะตรวจสอบรายละเอียดเชิงลึกของธุรกิจในทุกด้าน โดยเฉพาะธุรกิจผลิตอาหารในประเทศไทยซึ่งมีความซับซ้อนด้านกฎหมายและการปฏิบัติงานสูง

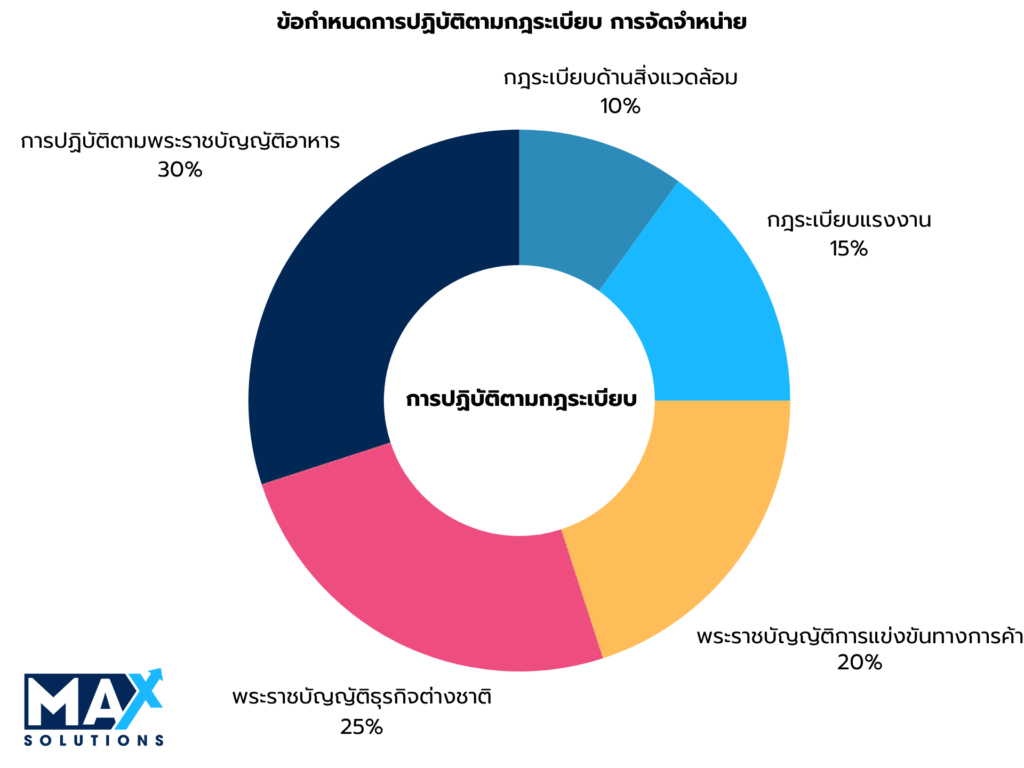

การตรวจสอบด้านกฎหมาย (Regulatory Compliance) — 30% ของความสำคัญทั้งหมด

สิ่งที่ต้องตรวจสอบ:

- ใบอนุญาต อย. (TFDA) และประวัติการต่ออายุ

- ผลตรวจ GMP และการแก้ไขข้อบกพร่อง

- เอกสารขึ้นทะเบียนสินค้า

- ใบอนุญาตนำเข้า–ส่งออก

- ใบอนุญาตด้านสิ่งแวดล้อม และระบบจัดการของเสีย

📌 จากกราฟพบว่า “พระราชบัญญัติอาหาร” เป็นส่วนที่ถูกตรวจเข้มที่สุด (30%) รองลงมาคือ พ.ร.บ.ธุรกิจคนต่างด้าว (25%), พ.ร.บ.การแข่งขัน (20%)

ตัวอย่างความเสี่ยงที่พบบ่อย:

📍กรณีศึกษา: โรงงานผลไม้กระป๋องแห่งหนึ่ง

มีใบอนุญาตสิ่งแวดล้อมหมดอายุโดยไม่รู้ตัวนานถึง 8 เดือนผลคือผู้ซื้อหักมูลค่าออกจากราคาดีล 3.2 ล้านบาท เพื่อใช้ต่อระบบบำบัดน้ำเสียใหม่

📊 การวิเคราะห์งบการเงิน (Financial Due Diligence) — 25%

- ตรวจสอบความสม่ำเสมอในการรับรู้รายได้

- ความถูกต้องของบัญชีต้นทุน

- เงินทุนหมุนเวียน

- รายการธุรกรรมกับบุคคลที่เกี่ยวข้อง

- ภาษีค้างชำระและความเสี่ยงทางภาษี

⚙️ การตรวจสอบการดำเนินงาน (Operational Review) — 20

- ศักยภาพการผลิตและอัตราใช้กำลังการผลิต

- ความมั่นคงของซัพพลายเชน

- ระบบควบคุมคุณภาพ

- การรักษาบุคลากรสำคัญ

- ระบบเทคโนโลยีและทรัพย์สินทางปัญญา (IP)

🌍 ข้อควรระวังสำหรับผู้ซื้อชาวต่างชาติ:

ธุรกิจ “การผลิตอาหาร” ถือเป็นกิจกรรมที่อาจเข้าข่ายควบคุมภายใต้ พ.ร.บ.ธุรกิจคนต่างด้าว (FBA) ผู้ซื้อที่ถือหุ้นเกิน 50% อาจต้องขอใบอนุญาตพิเศษ หรือใช้โครงสร้างผ่าน BOI

💡 กรณีศึกษาตัวอย่างความสำเร็จจากกิจการอาหารแปรรูป:เจ้าของกิจการอาหารแปรรูปแห่งหนึ่ง จัดเตรียมเอกสารทุกอย่างไว้ครบถ้วน รวมถึงแปลเป็นภาษาอังกฤษ ทำให้กระบวนการ Due Diligence ใช้เวลาเพียง 8 สัปดาห์ (จากปกติ 12 สัปดาห์)ส่งผลให้ดีลปิดเร็วขึ้น และลดความเสี่ยงที่คู่แข่งจะเข้ามาแทรกแซงในช่วงท้าย

ขั้นตอนที่ 6: เซ็นสัญญาซื้อขาย (Purchase Agreement) และการปิดดีล

ระยะเวลา: 4 สัปดาห์

ปัจจัยสำคัญ: การประสานงานด้านการอนุมัติทางกฎหมายอย่างรอบคอบ

ขั้นตอนสุดท้ายคือการสรุปและลงนามในสัญญาซื้อขายจริง ซึ่งต้องอาศัยการดำเนินงานร่วมกับหลายฝ่าย เช่น หน่วยงานรัฐ คู่ค้าหลัก ลูกค้า และเจ้าของกิจการเดิม

เงื่อนไขที่สำคัญในการปิดดีล:

- การอนุมัติจากภาครัฐ: แจ้ง พ.ร.บ.ธุรกิจคนต่างด้าว, ข้อจำกัดตาม พ.ร.บ.แข่งขันทางการค้า

- ความยินยอมจากบุคคลที่สาม: เช่น ซัพพลายเออร์, ลูกค้า, ผู้ให้เช่า

- การดำเนินการในบริษัท: อาทิ มติบอร์ด, มติผู้ถือหุ้น, การเปลี่ยนกรรมการ

- เงื่อนไขทางการเงิน: การปรับทุนหมุนเวียน, การชำระหนี้, การจัดตั้งบัญชี Escrow

📌 ตัวอย่างกรณีศึกษา: โรงงานซอสแห่งหนึ่งเสียเวลา 3 สัปดาห์เพราะต้องรอการอนุมัติจากลูกค้ารายใหญ่ (ค้าปลีกรายสำคัญ) และส่งผลให้ต้นทุนทางกฎหมายเพิ่มขึ้นอีกกว่า 800,000 บาท

หลังการปิดดีล (Post-Closing Insight)

ธุรกิจอาหารส่วนใหญ่จำเป็นต้องให้เจ้าของเดิม อยู่ต่ออีก 6–12 เดือน เพื่อถ่ายทอดสูตร ความรู้ระบบ และความสัมพันธ์กับลูกค้าอย่างราบรื่น

ทำไมจึงควรใช้ที่ปรึกษา M&A แบบมืออาชีพ?

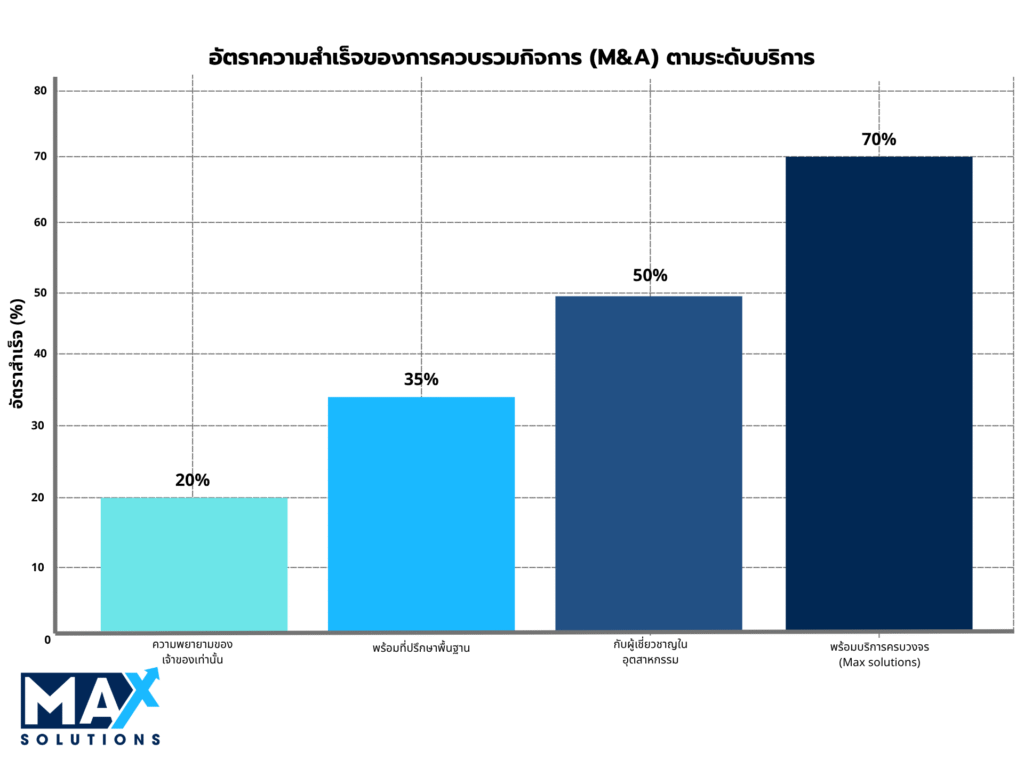

จากข้อมูลของ Max Solutions พบว่า

- ผู้ขายที่ดำเนินการเอง (Owner-only) มีโอกาสปิดดีลเพียง 20%

- แต่ถ้าใช้ทีม Integrated Advisory Services โอกาสสำเร็จสูงถึง 70%

เหตุผลที่ที่ปรึกษาช่วยให้ดีลสำเร็จมากขึ้น:

- ความเชี่ยวชาญด้านกฎหมาย: เข้าใจข้อบังคับของ อย., BOI, พ.ร.บ.แข่งขัน

- เครือข่ายผู้ซื้อ: เชื่อมโยงกับผู้ซื้อเชิงกลยุทธ์ทั้งในและต่างประเทศ

- การเพิ่มมูลค่าดีล: จัดการเอกสาร ประเมินมูลค่าอย่างเหมาะสม และสร้างแรงจูงใจด้วยโครงสร้าง earn-out

- การวางแผนกระบวนการ: จัดลำดับเวลาอย่างมืออาชีพ

- ทักษะเจรจา: เป็นตัวแทนเจรจาอย่างมืออาชีพกับนักลงทุน

ตัวอย่างกรณีศึกษาความสำเร็จ:

โรงงานอาหารแช่แข็งแห่งหนึ่งที่ใช้บริการที่ปรึกษา สามารถต่อรอง EBITDA multiple ได้จาก 4.8x → 6.2x พร้อมทั้งได้ประโยชน์จาก BOI มูลค่ากว่า 1.8 ล้านบาทต่อปี และ earn-out เพิ่มอีก 5 ล้านบาท

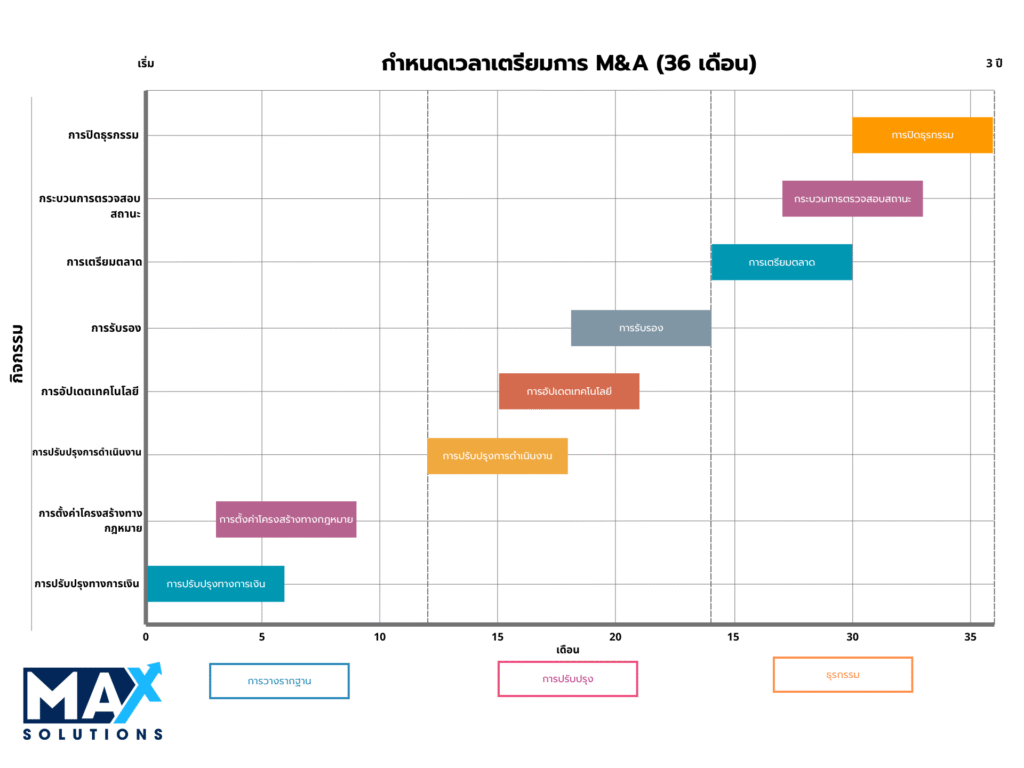

บทสรุป: ความสำเร็จในการขายธุรกิจผลิตอาหารในประเทศไทย

เพื่อให้การขายธุรกิจประสบความสำเร็จในตลาดที่ซับซ้อนเช่นนี้ ควรดำเนินการดังนี้:

สรุปปัจจัยความสำเร็จ:

- เริ่มเตรียมตัวล่วงหน้า 12–18 เดือน ก่อนขาย

- ตรวจสอบและจัดเก็บเอกสารกฎหมายให้ครบถ้วน

- เข้าใจกลุ่มผู้ซื้อ และความต้องการเฉพาะของแต่ละกลุ่ม

- เตรียม Data Room แบบมืออาชีพ เพื่อเร่งกระบวนการ Due Diligence

- พิจารณาใช้ Integrated M&A Advisory เพื่อเพิ่มโอกาสในการปิดดีลและเพิ่มมูลค่าที่ได้รับ

ทางเลือกแบบ “ครบวงจร” จาก Max Solutions

Max Solutions เป็นบริษัทในเครือของสำนักงานถนอมศักดิ์ที่ดำเนินการทางด้านกฎหมายมากกว่า 50 ปี ทีม Max Solutions มีทั้ง ทีมทนาย, นักบัญชี และที่ปรึกษาด้าน M&A และ โดยเราจะดูแลตั้งแต่การประเมินมูลค่าเบื้องต้น การจัดเตรียมเอกสาร การหาผู้ซื้อที่เหมาะสม ไปจนถึงการเจรจาและส่งมอบกิจการ โดยไม่มีการเรียกเก็บค่าใช้จ่ายใด ๆ จนกว่าดีลจะสำเร็จและลูกค้าได้รับเงินจากการขายกิจการ