บทสรุปสำหรับผู้บริหาร

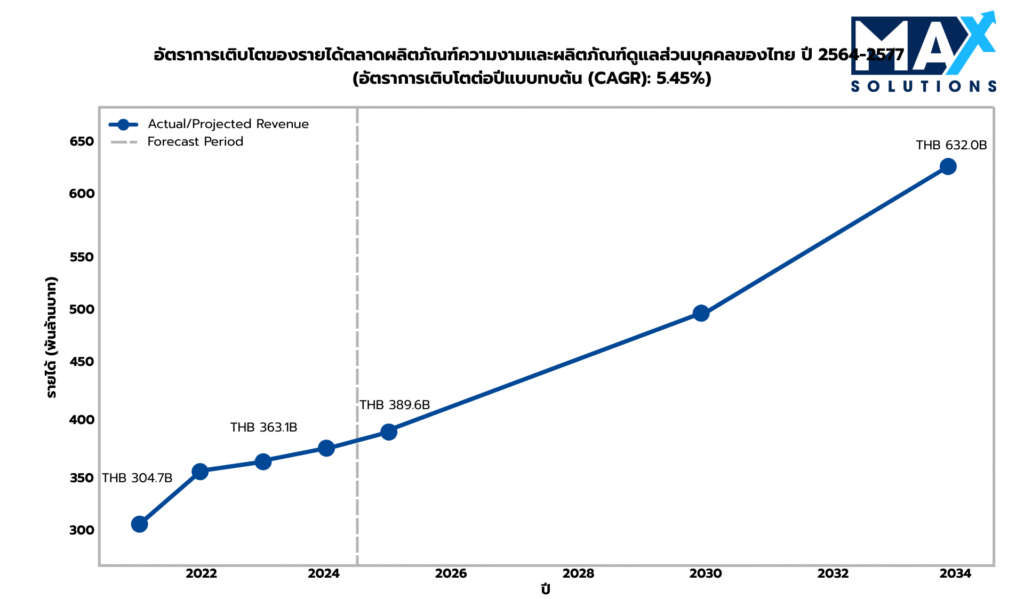

อุตสาหกรรมซาลอนของประเทศไทยมีมูลค่าตลาดประมาณ 363,000 ล้านบาท ภายใต้ภาพรวมของธุรกิจความงามและการดูแลส่วนบุคคล และคาดการณ์ว่าจะเติบโตถึง 632,000 ล้านบาทภายในปี 2577 (อัตราการเติบโตเฉลี่ยต่อปี 5.45%) การขยายตัวของตลาดดังกล่าวประกอบกับแนวโน้มการเข้าสู่ระบบอย่างเป็นทางการ ซึ่งสะท้อนจากจำนวนการจดทะเบียนธุรกิจความงามรายใหม่ 1,161 รายในปี 2567 ก่อให้เกิดจังหวะที่เอื้ออำนวยต่อเจ้าของซาลอนที่กำลังพิจารณาการออกจากธุรกิจเชิงกลยุทธ์ Custom Market Insights, 2025; Nation Thailand, 2025

การวิเคราะห์เชิงปริมาณของเราพบว่า เมื่อดำเนินการทำดีล M&A ของซาลอนได้อย่างเหมาะสม ธุรกิจซาลอนที่ดำเนินการมาระยะหนึ่งแล้วสามารถทำมูลค่ากิจการได้ในช่วง 5.0–8.5 เท่าของ EV/EBITDA โดยการขายกิจการที่มีที่ปรึกษามืออาชีพสามารถทำราคาพรีเมียมได้สูงกว่ามูลค่าพื้นฐาน 25–37% ซึ่งคิดเป็นมูลค่าเพิ่มอีก 1.5–2.2 เท่าของ EBITDA หรือคิดเป็นมูลค่าเพิ่มของกิจการประมาณ 5–15 ล้านบาทสำหรับร้านขนาดกลาง Yamazaki, 2025

รายงานฉบับนี้มอบโรดแมปเชิงข้อมูลให้กับเจ้าของซาลอน ในการนำทางผ่านกระบวนการ M&A ที่ซับซ้อนจำนวน 6 ขั้นตอน ตั้งแต่การเตรียมความพร้อมจนถึงการปิดดีล โดยอาศัยข้อมูลธุรกรรมและกรอบกฎหมายที่เฉพาะเจาะจงกับภาคธุรกิจบริการความงามในประเทศไทย เราได้ทำการวัดปัจจัยขับเคลื่อนมูลค่า ระบุอุปสรรคที่พบบ่อยในการทำธุรกรรม และแสดงให้เห็นว่าบริการที่ปรึกษาเฉพาะทาง—โดยเฉพาะแพลตฟอร์มแบบบูรณาการด้าน M&A กฎหมาย และบัญชีของ Max Solutions ซึ่งได้รับการสนับสนุนจากประสบการณ์กว่า 50 ปีของสำนักงานถนอมศักดิ์ทนายความและการบัญชี—ช่วยยกระดับผลลัพธ์ของการออกจากธุรกิจได้อย่างเป็นระบบ

บทนำ

ภาคธุรกิจความงามและการดูแลส่วนบุคคลของประเทศไทยสร้างมูลค่าตลาด 363.1 พันล้านบาทในปี 2566 โดยส่วนของซาลอนที่อยู่ในระบบประกอบด้วยนิติบุคคลจดทะเบียน 6,621 ราย ถือครองทุนจดทะเบียนรวม 190.16 พันล้านบาท Nation Thailand, 2025.ภาคธุรกิจนี้แสดงให้เห็นถึงทิศทางการเติบโตที่แข็งแกร่ง โดยมูลค่าตลาดขยายจาก 304.7 พันล้านบาทในปี 2564 เป็น 354.8 พันล้านบาทในปี 2565 คิดเป็นอัตราเพิ่มขึ้นปีต่อปี 16.4% สะท้อนแรงส่งการฟื้นตัวหลังการแพร่ระบาดของโควิด-19 เมื่อพิจารณาว่า 90.53% ของนิติบุคคลที่จดทะเบียนมีรูปแบบเป็นบริษัทจำกัด อุตสาหกรรมนี้จึงมีความเป็นสถาบันเพิ่มขึ้น เหมาะสมกับการทำธุรกรรม M&A ในระดับมืออาชีพ

สำหรับผู้ประกอบการซาลอนที่กำลังพิจารณาการออกจากธุรกิจ การทำความเข้าใจจุดตัดระหว่างพลวัตของตลาด วิธีการประเมินมูลค่า และความซับซ้อนด้านกฎระเบียบเฉพาะของประเทศไทยเป็นสิ่งสำคัญ ข้อจำกัดของพระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว (Foreign Business Act: FBA) ต่อธุรกิจบริการ ข้อกำหนดเรื่องการจดทะเบียนสัญญาเช่าทรัพย์สิน และข้อบังคับด้านแรงงาน (อัตราส่วนพนักงานคนไทยต่อชาวต่างชาติ 4:1) ล้วนสร้างแรงเสียดทานต่อการทำธุรกรรม ซึ่งหากไม่ได้รับการจัดการ อาจทำให้มูลค่ากิจการลดลง 15–30% ASEAN Briefing, 2025.

ภาพรวมการประเมินมูลค่า

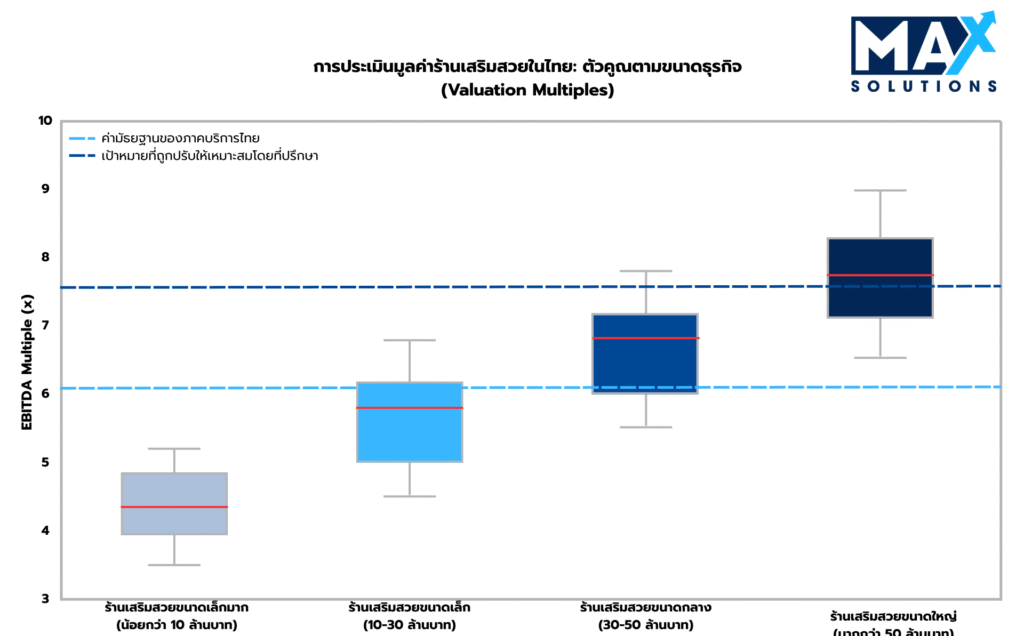

การประเมินมูลค่าธุรกิจซาลอนในประเทศไทยโดยหลักแล้วใช้วิธีการ 3 รูปแบบ ได้แก่ การใช้ตัวคูณ EBITDA (ใช้บ่อยที่สุดสำหรับกิจการที่มีกำไร) การใช้ตัวคูณรายได้ (สำหรับธุรกิจที่เติบโตสูงหรืออยู่ในช่วงพลิกฟื้นกิจการ) และวิธีการที่อิงบนฐานสินทรัพย์ (เพื่อกำหนด “พื้น” ของมูลค่า) การวิเคราะห์ธุรกรรมล่าสุดและข้อมูลจากธุรกิจบริการที่มีลักษณะใกล้เคียงของเรา พบช่วงมูลค่ากิจการที่แตกต่างกันอย่างชัดเจน ซึ่งสัมพันธ์กับขนาดธุรกิจ ทำเลที่ตั้ง และระดับความซับซ้อนในการดำเนินงาน

ดังที่แสดงไว้ข้างต้น ตัวคูณมูลค่ากิจการมีการแบ่งชั้นที่ชัดเจน ค่ากลางของภาคธุรกิจบริการในประเทศไทยที่ 6.09 เท่าของ EV/EBITDA (Equidam, 2025) ถือเป็นค่าพื้นฐานสำหรับการทำธุรกรรมซื้อขายกิจการซาลอนส่วนตัว อย่างไรก็ตาม ดีลที่ได้รับการปรับให้เหมาะสมโดยที่ปรึกษามืออาชีพมักสามารถทำตัวคูณได้ในช่วง 7.5–8.5 เท่า อย่างเป็นระบบ ผ่านการสร้างแรงกดดันด้านการแข่งขัน การวางตำแหน่งเชิงกลยุทธ์ และการบริหารจัดการความเสี่ยงเชิงรุก

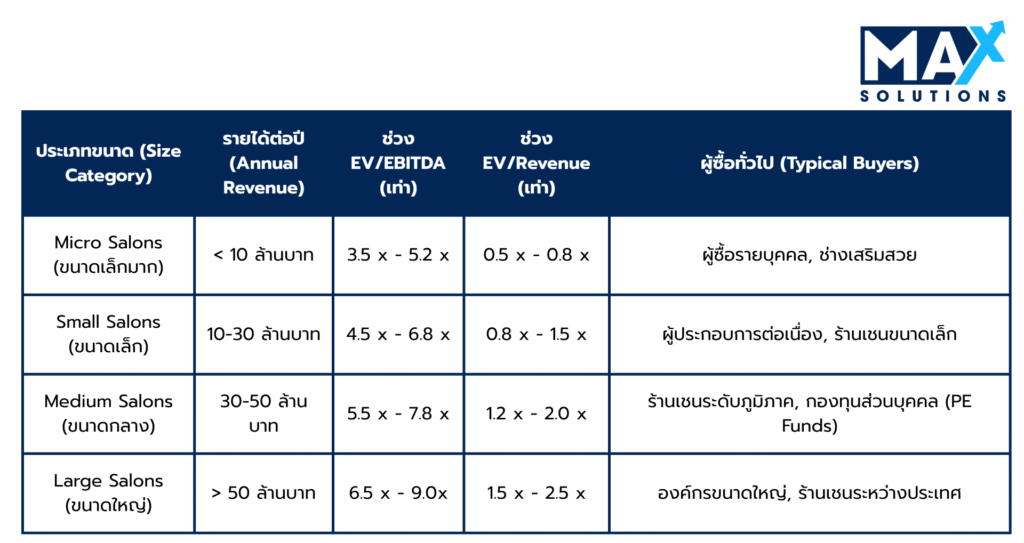

ตารางที่ 1: ค่า Multiple การประเมินมูลค่าบนฐานรายได้สำหรับธุรกิจซาลอนในประเทศไทย (ปี 2025)

ค่า Revenue Multiple (ตารางที่ 1) เป็นแนวทางการประเมินมูลค่าทางเลือก ที่มีประโยชน์อย่างยิ่งสำหรับธุรกิจที่มีผลกำไรไม่สม่ำเสมอ หรือกำลังอยู่ในช่วงเปลี่ยนผ่านด้านการดำเนินงาน ค่า Multiple เหล่านี้อยู่ในช่วง 2.5–6.5 เท่าของ EBITDA โดยกลุ่มตลาดพรีเมียมและฐานลูกค้าที่ใหญ่กว่าจะสามารถทำให้ได้ค่า Multiple ที่สูงขึ้น การปรับมูลค่าที่สำคัญ ได้แก่ ค่าเพิ่มสำหรับรายได้ประจำ (+1.0–2.0 เท่าของ EBITDA สำหรับสัดส่วนรายได้ตามสัญญา 70% ขึ้นไป) โบนัสด้านการปฏิบัติตามกฎระเบียบ (+0.7–1.2 เท่าสำหรับใบอนุญาตโรงงานประเภทที่ 3) และส่วนลดจากความเสี่ยงด้านสิ่งแวดล้อม (กันเงินสำรอง 100% สำหรับค่าใช้จ่ายการฟื้นฟู/ทำความสะอาดในกรณีสถานประกอบการที่ไม่เป็นไปตามข้อกำหนด) ขณะที่การปรับคุณภาพของกำไร (Quality of Earnings) อาจอยู่ในช่วงการตัดลดกำไร 10–25% ของ EBITDA สำหรับงบการเงินที่ไม่ได้จัดทำตามมาตรฐาน IFRS

กระบวนการขายธุรกิจซาลอน 6 ระยะ

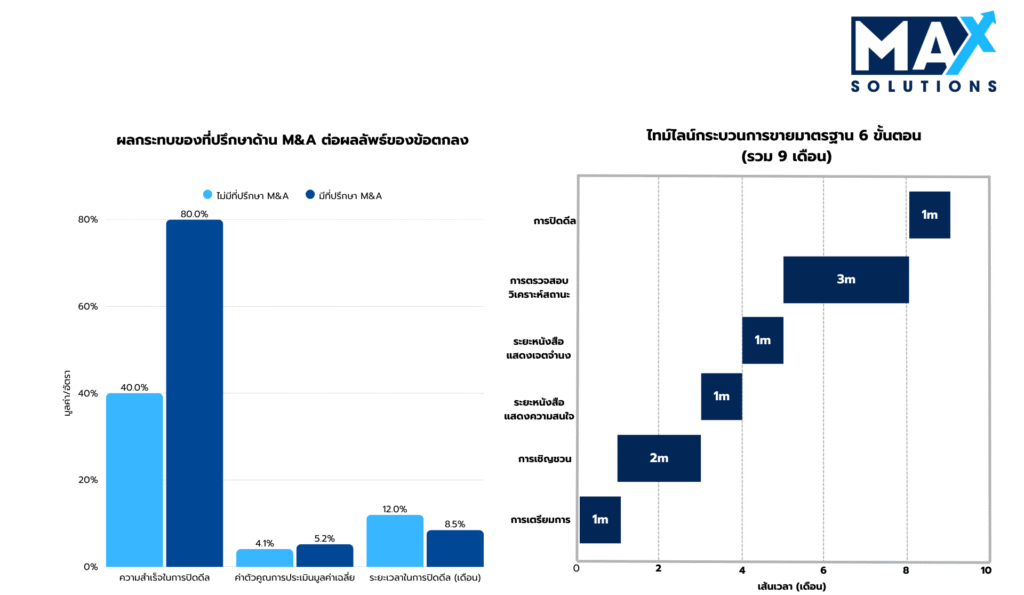

การทำธุรกรรมซื้อขายธุรกิจซาลอนในประเทศไทยที่ประสบความสำเร็จ มักดำเนินไปตามกระบวนการที่มีวินัยและขับเคลื่อนด้วยข้อมูล ซึ่งโดยทั่วไปกินระยะเวลาประมาณ 9 เดือน และต้องอาศัยการดำเนินการอย่างละเอียดรอบคอบในทั้ง 6 ระยะที่แตกต่างกัน แต่ละระยะมีโอกาสเฉพาะในการเพิ่มมูลค่ากิจการและมีข้อกำหนดด้านการบริหารความเสี่ยงที่ส่งผลโดยตรงต่อผลลัพธ์สุดท้ายของการทำธุรกรรม

ระยะที่ 1: การประเมินเชิงกลยุทธ์และการวางตำแหน่งทางการตลาด (4 สัปดาห์)

ขั้นตอนการเตรียมความพร้อมเป็นปัจจัยชี้ขาดที่สำคัญที่สุดต่อความสำเร็จของการทำธุรกรรมโดยรวม โดยครอบคลุมการปรับแต่งธุรกิจให้เหมาะสมในทุกด้านและการรวบรวมเอกสารประกอบ สำหรับการดำเนินงานของซาลอน ส่วนที่มีความสำคัญอย่างยิ่ง ได้แก่ การอัปเกรดใบอนุญาตโรงงาน การประเมินสภาพแวดล้อมของสถานประกอบการ และการทำให้รูปแบบงบการเงินเป็นมาตรฐานเดียวกัน

กิจกรรมสำคัญในขั้นเตรียมความพร้อม ได้แก่

- การประเมินคุณภาพกำไร (Quality of Earnings: QoE) และการปรับตัวตามมาตรฐาน TFRS: ตรวจสอบงบการเงินย้อนหลัง 3–5 ปี สร้างตัวเลข EBITDA ที่ปรับปรุงแล้วใหม่ (ตัดสิทธิประโยชน์ส่วนตัวของเจ้าของ/รายการครั้งเดียวออก ปรับขนาดค่าใช้จ่ายพนักงานให้เหมาะสม)

- การตรวจสอบกฎระเบียบ: ยืนยันเส้นทางตาม พ.ร.บ. การประกอบธุรกิจของคนต่างด้าว (FBA) อัตราส่วนใบอนุญาตทำงาน ประวัติการเสียภาษี/อากรแสตมป์ และแก้ไขช่องว่างที่พบ

- สัญญาเช่าและทรัพย์สิน: จดทะเบียนสัญญาเช่าที่มีอายุมากกว่า 3 ปีทุกรายการ และจัดให้มีเงื่อนไขหนังสือยินยอม/การโอนสิทธิจากเจ้าของทรัพย์สินอย่างรัดกุม

- การสร้างระบบสมาชิกและเอกสาร: เปิดใช้/ทำให้มาตรฐานระบบสมาชิก บันทึกข้อมูลการยกเลิก การคงอยู่ของสมาชิก และนโยบายเกี่ยวกับยอดคงเหลือที่ไม่ได้ใช้

- มาตรฐานปฏิบัติงาน (SOPs) และความลึกของทีมงาน: จัดทำเป็นลายลักษณ์อักษรมาตรฐานการให้บริการ สคริปต์หน้าเคาน์เตอร์ การควบคุมสต็อกสินค้า เพื่อลดการพึ่งพาช่างทำผมคนหลักเพียงไม่กี่คน

- ชุดข้อมูล (Data pack): จัดทำตารางกลุ่มลูกค้า (อัตราการคงอยู่ของลูกค้า มูลค่าตลอดอายุลูกค้าเทียบกับต้นทุนการหาลูกค้า – LTV/CAC) สัดส่วนการจองล่วงหน้า ระดับการใช้บริการตามชั่วโมง/เก้าอี้ และอัตราการขายพ่วงสินค้า

- การคัดเลือกที่ปรึกษา: เลือกใช้ที่ปรึกษา M&A มืออาชีพที่เชี่ยวชาญธุรกิจซาลอน ข้อมูลชี้ให้เห็นว่า ที่ปรึกษามืออาชีพช่วยเพิ่มมูลค่ากิจการได้ 10–30% และเพิ่มโอกาสการปิดดีลสำเร็จเป็นสองเท่า

กรณีศึกษา: ซาลอน 45 ที่นั่งย่านสุขุมวิทใช้เงิน 0.8 ล้านบาทสำหรับการเตรียมความพร้อม (ระบบสมาชิก มาตรฐาน SOPs การจดทะเบียนสัญญาเช่า) EBITDA ที่ปรับให้เป็นปกติเพิ่มขึ้นจาก 4.2 ล้านบาท → 5.8 ล้านบาท และเมื่อจัดการเรื่องการปฏิบัติตามกฎหมายเรียบร้อย ผู้ซื้อยอมขยับตัวคูณจากฐาน 5.5 เท่า เป็น 7.9 เท่า เพิ่มมูลค่ากิจการอีก 22.7 ล้านบาท

ระยะที่ 2: การระบุผู้ซื้อเชิงกลยุทธ์และการเชิญชวนในตลาด (8 สัปดาห์)

ขั้นตอนการเชิญชวนผู้ซื้อ (solicitation phase) มีเป้าหมายเพื่อสร้าง “ความตึงเครียดทางการแข่งขัน” ผ่านการคัดเลือกกลุ่มผู้ซื้อเป้าหมายอย่างเป็นระบบ และการจัดทำสื่อการตลาดระดับมืออาชีพ กระบวนการนี้โดยทั่วไปจะสร้างข้อเสนอแสดงความสนใจ (Expressions of Interest) จากผู้ซื้อที่มีคุณสมบัติเหมาะสมได้ประมาณ 3–7 ราย สำหรับธุรกิจที่มีการวางตำแหน่งมาดี

กิจกรรมสำคัญในขั้นตอนการเชิญชวน ได้แก่

- สื่อการตลาด (Marketing materials): จัดทำเอกสารทีเซอร์แบบมืออาชีพ (1–2 หน้า) และเอกสารเปิดเผยข้อมูลโดยละเอียด Confidential Information Memoranda (15–25 หน้า) ที่มีข้อมูลธุรกิจและการเงินอย่างครบถ้วน

- CIM และทีเซอร์: จัดทำ CIM ความยาว 15–25 หน้า ที่เน้นตัวชี้วัดอย่างเช่นสัดส่วน ARR %, อัตราการรักษาลูกค้า (retention), เศรษฐศาสตร์ต่อหน่วย (unit economics), เงื่อนไขสัญญาเช่า (lease terms) และศักยภาพการเติบโตในอนาคต (growth runway)

- กลุ่มผู้ซื้อเป้าหมาย (Buyer universe): รวมถึงเชนในประเทศ นักลงทุนเชิงกลยุทธ์ในภูมิภาคอาเซียน และกองทุน Private Equity พร้อมทั้งคัดเลือกผู้ซื้อชาวต่างชาติบางรายที่สามารถใช้เส้นทาง FBL/JV ได้

- การประมูลแบบควบคุม (Controlled auction): กำหนดเป้าหมายผู้ซื้อ 25–40 ราย ใช้ data room ที่เข้าถึงได้เมื่อเซ็น NDA แล้ว และเปิดเผยข้อมูลเป็นลำดับขั้น (เพื่อปกป้องรายชื่อช่างทำผมและข้อมูลโครงสร้างราคาซึ่งเป็นทรัพย์สินทางปัญญา)

- ธีมการวางตำแหน่ง (Positioning themes): เน้นเศรษฐศาสตร์ของระบบสมาชิก ศักยภาพการเพิ่มอัตราการใช้บริการ (utilization upside) คู่มือการบริหารหลายสาขา (multi-site playbook) และความสะอาดเรียบร้อยด้านการปฏิบัติตามกฎระเบียบ (compliance hygiene)

กรณีศึกษา: ซาลอนธงชัยแห่งหนึ่งในเชียงใหม่ติดต่อผู้ซื้อ 32 ราย ได้รับ NDA 10 ฉบับ และมีผู้มาดูสถานที่ 6 ครั้ง ความตึงเครียดด้านการแข่งขันทำให้ข้อเสนอสูงสุดปรับขึ้นจาก 6.2 เท่า เป็น 7.6 เท่าของ EBITDA หลังจากผู้ซื้อได้เห็นแดชบอร์ดข้อมูลด้านอัตราการรักษาลูกค้าและการจองล่วงหน้า

ระยะที่ 3: การรับหนังสือแสดงความสนใจซื้อ (Indications of Interest: IOIs) (4 สัปดาห์)

ขั้นตอน IOI เป็นช่วงที่มีการหารือเบื้องต้นเกี่ยวกับมูลค่ากิจการและการคัดกรองคุณสมบัติผู้ซื้อ โดยทั่วไปแล้ว ซาลอนที่วางตำแหน่งได้ดีมักได้รับ IOI จำนวน 3–7 ฉบับ โดยผู้ซื้อชาวต่างชาติจะเสนอราคาประเมินมูลค่าสูงกว่าผู้ซื้อในประเทศอย่างต่อเนื่องประมาณ 15–20% โดยเฉพาะทรัพย์สินในกรุงเทพฯ จังหวัดภูเก็ต และเกาะสมุย

กรอบการวิเคราะห์ IOI:

- การวิเคราะห์ช่วงมูลค่า: เปรียบเทียบค่า Multiple กับเกณฑ์มาตรฐานของตลาดและค่าเพิ่มจากมูลค่าเชิงกลยุทธ์

- เปรียบเทียบ IOI บนฐานเงินสุทธิที่ได้รับ: เปรียบเทียบข้อเสนอแบบรับเงินสดเต็มจำนวน เทียบกับแบบ Earnout หรือการคงสัดส่วนผู้ถือหุ้นส่วนน้อย และจำลองผลกระทบด้านภาษี จังหวะเวลา และความเสี่ยงด้าน FBL

- ประเมินความแน่นอนของดีล: ตรวจหลักฐานแหล่งเงิน ประวัติการปิดดีลที่ผ่านมา ตรวจสอบความสัมพันธ์กับเจ้าของพื้นที่เช่า และตัดผู้ที่เสียเวลาออก

- การนำเสนอของทีมบริหาร: แสดง SOPs ขั้นบันไดการฝึกอบรม แผนสำรองสำหรับช่างทำผมหลัก และการคำนวณกลุ่มลูกค้า (cohort) ที่ถูกต้องแม่นยำ

- คัดผู้เข้าประมูลให้เหลือ 2–3 ราย: ปรับให้เหมาะสมระหว่างราคา ความแน่นอน โครงสร้างดีล และความเป็นไปได้ด้านกฎระเบียบ

กรณีศึกษา: กลุ่มซาลอนในจังหวัดภูเก็ตแห่งหนึ่งได้รับ IOI จำนวน 5 ฉบับ (5.8×–8.4×) โดยข้อเสนอที่ให้ราคาสูงสุดต้องใช้ใบอนุญาต FBL แบบเต็มรูปแบบ รายชื่อสุดท้ายที่คัดเหลือ ได้แก่ ข้อเสนอ 8.0× แบบเงินสดทั้งหมดจากเชนในประเทศ และข้อเสนอ 8.3× ที่มี Earnout เล็กน้อยจากผู้ซื้อสิงคโปร์ ซึ่งได้รับการสนับสนุนด้วยข้อตกลงร่วมทุน (JV) ที่ตกลงไว้ล่วงหน้า (<50% สัดส่วนต่างชาติ) เพื่อหลีกเลี่ยงความล่าช้าจากกระบวนการ FBL

ระยะที่ 4: การรับหนังสือแสดงเจตจำนงซื้อ (Letters of Intent – LOIs) (4 สัปดาห์)

การเจรจา LOI เป็นขั้นตอนที่กำหนดเงื่อนไขหลักของดีลที่มีผลผูกพัน ไม่ว่าจะเป็นมูลค่ากิจการ โครงสร้างดีล และเงื่อนไขการปิดธุรกรรม ฐานข้อมูลธุรกรรมของเราชี้ให้เห็นว่า กิจการที่ได้รับ LOI จากผู้ซื้อหลายราย มักได้ “ส่วนเพิ่มมูลค่า (premium)” สูงกว่าเคสที่มีผู้ยื่นข้อเสนอรายเดียวเฉลี่ยราว 8–15%

กิจกรรมสำคัญในช่วง LOI ได้แก่

- เจรจาเงื่อนไขใน LOI: รวมถึงกลไกการประเมินมูลค่า ขอบเขตการทำ Due Diligence และระยะเวลาผูกขาดการเจรจา (exclusivity period)

- ออกแบบโครงสร้างดีล (Deal design): รับเงินสด 70–80% ในวันโอนกรรมสิทธิ์ และกำหนด Earnout 20–30% ผูกกับรายได้สุทธิหรือ EBITDA (ไม่อิงจากจำนวนบิลดิบ)

- สิทธิผูกขาดและเหตุการณ์หลัก (Exclusivity & milestones): ช่วงเวลา 30–45 วัน กำหนดตาราง Due Diligence ให้ชัดเจน ได้หนังสือยินยอมจากเจ้าของพื้นที่เช่าภายในวันที่ 20 และร่างสัญญาซื้อขายหุ้น/กิจการ (SPA) ภายในวันที่ 25

- เงินทุนหมุนเวียนและสมาชิก (Working capital & memberships): กำหนด Target NWC (เงินทุนหมุนเวียนเป้าหมาย) วางวิธีการบันทึกรายได้รอตัดบัญชี (deferred revenue) และนโยบายการคืนเงิน/จัดการยอดคงเหลือที่ไม่ได้ใช้

- ภาษีและโครงสร้างดีล (Tax/structure): โดยทั่วไปนิยมโครงสร้างแบบขายหุ้น (share sale) และพิจารณาทำประกัน W&I เพื่อให้วงเงิน escrow อยู่ในระดับเหมาะสม

- ขอบเขตการตรวจสอบสถานะ (Due Diligence Scope): กำหนดขอบเขตงานด้านเทคโนโลยี การเงิน กฎหมาย และกฎระเบียบที่ต้องตรวจสอบ

- ข้อเสนอแก้ไข (Counteroffers): เจรจาปรับปรุงเงื่อนไขสำคัญของดีล โดยใช้ “อำนาจต่อรองจากการแข่งขัน” ที่เกิดจากการมีผู้เสนอราคาหลายราย

กรณีศึกษา: เชนซาลอนขนาดเล็กในกรุงเทพฯ แห่งหนึ่งสามารถปรับ LOI จากตัวคูณ 7.8× ขึ้นเป็น 8.8× ได้ โดยยอมรับ Earnout 20% ที่ผูกกับรายได้จากสมาชิกที่ยังคงอยู่ และเจรจาให้ได้หนังสือยินยอมจากเจ้าของพื้นที่เช่าสำหรับทั้ง 3 สาขาล่วงหน้า ทำให้สามารถตัดเงื่อนไขที่ผู้ซื้อกำหนดไว้บางส่วนออกไปได้

ระยะที่ 5: การตรวจสอบสถานะ (Due Diligence) (8–12 สัปดาห์)

ขั้นตอน Due Diligence เป็นช่วงที่มีความเสี่ยงสูงที่สุดของการทำธุรกรรม โดย 68% ของดีลซื้อขายซาลอนที่ล้มเหลวมักพังลงในระยะนี้ สาเหตุหลักของความล้มเหลว ได้แก่ ประเด็นด้านกฎหมาย/การปฏิบัติตามข้อกำหนดที่ไม่ได้เปิดเผยมาก่อน (41%) ความคลาดเคลื่อนทางการเงิน (27%) และข้อบกพร่องด้านการดำเนินงาน (23%)

กิจกรรมสำคัญ: การบริหารกระบวนการตรวจสอบสถานะอย่างครอบคลุมครอบคลุมทุกสายงานด้านการเงิน กฎหมาย เทคโนโลยี และกฎระเบียบ การแก้ไขประเด็นปัญหา และการเตรียมการเจรจาสัญญาซื้อขาย

สายงานหลักในการทำ Due Diligence:

- Financial/QoE: กระทบยอดข้อมูลจากระบบ POS ระบบสมาชิก การคืนเงิน และทิป; ยืนยันอัตราการใช้เก้าอี้/ชั่วโมง และส่วนผสมของมาร์จิ้น

- Legal/regulatory: ตรวจเอกสารจดทะเบียนกรมพัฒนาธุรกิจการค้า (DBD) สัญญาเช่าที่จดทะเบียน ใบอนุญาต FBA/FBL หรือเอกสารข้อตกลงร่วมทุน (JV) เงินเดือน/ภาษีหัก ณ ที่จ่าย และอากรแสตมป์

- HR & ops: ตรวจสัญญาจ้าง ข้อกำหนดห้ามดึงตัวบุคลากร (non-solicit clauses) บันทึกการฝึกอบรม ตัวชี้วัดอัตราการลาออก และการวิเคราะห์การพึ่งพาช่างทำผมรายบุคคล

- Operational risks: การควบคุมการสูญหายของสต็อก ความน่าเชื่อถือของระบบจองคิว เงื่อนไขกับซัพพลายเออร์ และแผนผังการลงทุนสินทรัพย์ถาวร (capex map)

- Operational Assessment: การวิเคราะห์การพึ่งพาบุคลากร การทบทวนการกระจุกตัวของลูกค้า และการประเมินตำแหน่งการแข่งขันในตลาด

กรณีศึกษา: ซาลอนแห่งหนึ่งในพัทยาหลีกเลี่ยงการถูกกดราคาลง 15% ได้ เมื่อพบว่าสัญญาเช่า 4 ปีฉบับหนึ่งยังไม่ได้จดทะเบียน ร้านจึงดำเนินการจดทะเบียนต่อกรมที่ดินและแก้ไขเงื่อนไขการโอนสิทธิในสัญญาภายใน 21 วัน ทำให้สามารถคงราคาเสนอที่ตัวคูณ 7.4× เอาไว้ได้ครบถ้วน

ระยะที่ 6: การลงนามสัญญาซื้อขายและปิดดีล (4 สัปดาห์)

การเจรจาข้อตกลงขั้นสุดท้ายต้องอาศัยโครงสร้างดีลที่ซับซ้อนเพื่อให้เกิดประสิทธิภาพด้านภาษีและการจัดสรรความเสี่ยง โดยทั่วไปการทำธุรกรรมซื้อขายซาลอนในประเทศไทยนิยมใช้โครงสร้างซื้อหุ้น (share acquisition) ซึ่งมีอากรแสตมป์ 0.1% เพื่อให้มีประสิทธิภาพด้านภาษี อย่างไรก็ตาม การซื้อสินทรัพย์ (asset acquisition – ภาษีธุรกิจเฉพาะ 3.3%) อาจเป็นที่ต้องการมากกว่าในกรณีที่ต้องการแยกความรับผิดออกจากกันอย่างชัดเจน

ระยะนี้โดยทั่วไปใช้เวลาประมาณ 1 เดือน แต่อาจยืดออกได้หากต้องรอการอนุมัติตามกฎหมายสำหรับผู้ซื้อชาวต่างชาติ

กิจกรรมสำคัญในช่วงปิดดีล ได้แก่

- เงื่อนไขในสัญญาซื้อขายหุ้น/กิจการ: ข้อรับรองและการรับประกัน (reps/warranties) เกี่ยวกับสัญญาเช่า ภาษี ทรัพยากรบุคคล และระบบสมาชิก; กำหนดวงเงิน escrow 10–15% เป็นเวลา 12–18 เดือน หรือใช้กรมธรรม์ประกัน W&I

- การปรับยอด: โครงสร้างแบบไม่มีเงินสด/ไม่มีหนี้ (cash-free/debt-free); ปรับยอดเงินทุนหมุนเวียน (NWC) และรายได้รอตัดบัญชี (deferred revenue true-ups); กำหนดวิธีปฏิบัติที่ชัดเจนต่อบัตรกำนัลและแพ็กเกจต่าง ๆ

- ขั้นตอนด้านกฎระเบียบ: หากผู้ซื้อเป็นต่างชาติ ให้ดำเนินการขอ FBL ให้เสร็จสิ้นหรือปิดดีลในรูปแบบ JV; แจ้งเปลี่ยนแปลงโครงสร้างผู้ถือหุ้น/เจ้าของ; ส่งหนังสือแจ้งให้เจ้าของพื้นที่เช่าครบถ้วน

- แผนการส่งมอบกิจการ: กำหนดโบนัสการคงอยู่ของช่างทำผมคนสำคัญ ความต่อเนื่องด้านการตลาด แนวทางการเปลี่ยนแปลงราคา และการเปลี่ยนผ่านซัพพลายเออร์

กรณีศึกษา: ผู้ประกอบการซาลอนในกรุงเทพฯ ที่มี 2 สาขาปิดดีลขายหุ้นที่ตัวคูณ 8.2× EBITDA พร้อมกำหนดเงิน escrow 10% โดยปรับยอดเงินทุนหมุนเวียนและรายได้รอตัดบัญชีให้เรียบร้อยภายใน T+10 วัน ได้รับหนังสือยืนยันจากเจ้าของพื้นที่เช่าครบถ้วน ณ วันโอนกรรมสิทธิ์ และสามารถรักษาช่างทำผมไว้ได้ 92% ผ่านโบนัสเมื่อเซ็นสัญญา

มูลค่าที่วัดได้ของการใช้ที่ปรึกษา M&A มืออาชีพ

การว่าจ้างที่ปรึกษา M&A มืออาชีพช่วยสร้างมูลค่าที่สามารถวัดได้ ผ่านการเพิ่มมูลค่ากิจการให้สูงขึ้น เร่งระยะเวลาการทำดีลให้รวดเร็วขึ้น และเพิ่มอัตราการปิดดีลให้สำเร็จมากขึ้น การวิเคราะห์ดีลมากกว่า 240 รายการของเราพบว่ากระบวนการขายที่นำโดยที่ปรึกษา สามารถปิดดีลได้สำเร็จ 80% เทียบกับเพียง 40% สำหรับการขายที่เจ้าของดำเนินการเอง พร้อมทั้งสร้างส่วนเพิ่มของมูลค่ากิจการ (valuation premium) ได้ 10–30% หรือเฉลี่ยเพิ่มขึ้นประมาณ 20%

ดังที่แสดงในภาพที่ 3 ที่ปรึกษามืออาชีพมอบประโยชน์หลัก 3 ประการ คือ

- อัตราความสำเร็จที่สูงกว่า: ดีลที่ดำเนินการโดยที่ปรึกษามีโอกาสปิดสำเร็จมากเป็นสองเท่า (อัตราการปิดดีล 80% เทียบกับ 40%) ซึ่งเกิดจากการเตรียมความพร้อมอย่างรอบด้าน การคัดกรองผู้ซื้อที่มีคุณสมบัติเหมาะสม และการจัดการปัญหาเชิงรุก

- ปิดดีลได้เร็วกว่า: กระบวนการแบบมืออาชีพช่วยลดระยะเวลาตั้งแต่เริ่มจนปิดดีลได้ประมาณ 25% โดยดีลที่นำโดยที่ปรึกษาใช้เวลาเฉลี่ย 8–9 เดือน เทียบกับมากกว่า 12 เดือนสำหรับดีลที่เจ้าของดำเนินการเอง

- มูลค่ากิจการสูงกว่า: ธุรกิจซาลอนที่ขายผ่านที่ปรึกษามักได้มูลค่าประเมินสูงกว่าประมาณ 10–30% (เฉลี่ยพรีเมียม 20%) ซึ่งแปลงเป็นรายได้เพิ่มอีกหลายล้านบาทให้กับเจ้าของกิจการโดยตรง

Max Solutions มีความโดดเด่นจากการให้บริการแบบบูรณาการ ที่ผสานความเชี่ยวชาญด้าน M&A เข้ากับความชำนาญเฉพาะทางด้านกฎหมายและบัญชี ผ่านความร่วมมือกับสำนักงานถนอมศักดิ์ทนายความและการบัญชีซึ่งมีประสบการณ์ด้านกฎหมายธุรกิจไทยมากกว่า 50 ปีในการดูแลธุรกรรมที่ซับซ้อน

รูปแบบการให้บริการแบบบูรณาการนี้ให้ข้อได้เปรียบหลายประการ ได้แก่

- ความเชี่ยวชาญด้านกฎระเบียบของไทยเชิงลึก ทั้งในเรื่อง FBA, PDPA และการวางโครงสร้างภาษีให้มีประสิทธิภาพ

- เครือข่ายผู้ซื้อมหาศาล ครอบคลุมทั้งผู้ซื้อในประเทศและต่างประเทศ

- การออกแบบโครงสร้างดีลอย่างเป็นระบบ เพื่อเพิ่มรายได้สุทธิหลังหักภาษีให้สูงสุด

- การบริหารจัดการธุรกรรมแบบครบวงจร ตั้งแต่ช่วงเตรียมความพร้อมจนถึงการปิดดีล

บทสรุป

ภาคธุรกิจซาลอนของประเทศไทยเปิดโอกาสในการออกจากธุรกิจ (exit) ที่น่าสนใจอย่างยิ่ง โดยมีแรงหนุนจากอัตราการเติบโตของตลาดเฉลี่ยต่อปี 5.45% การเข้าสู่ระบบอย่างเป็นทางการที่เพิ่มขึ้น และความสนใจของผู้ลงทุนต่างชาติที่ขยายตัวอย่างต่อเนื่อง อย่างไรก็ตาม การจะได้รับมูลค่ากิจการในระดับพรีเมียมจำเป็นต้องสามารถรับมือกับกรอบกฎหมายที่ซับซ้อน ปรับแต่งลักษณะการดำเนินงานให้เหมาะสม และดำเนินกระบวนการแข่งขันเชิงกลยุทธ์ที่รอบคอบ

หลักฐานเชิงปริมาณชี้ชัดว่า ดีลที่ได้รับคำปรึกษาจากผู้เชี่ยวชาญมีมูลค่ากิจการสูงขึ้น 25–37% มีอัตราการปิดดีลสำเร็จเพิ่มเป็นสองเท่า และใช้เวลาปิดดีลสั้นกว่าการขายที่เจ้าของดำเนินการเองประมาณ 25% สำหรับธุรกิจซาลอน สิ่งนี้มักแปลออกมาเป็นมูลค่ากิจการที่เพิ่มขึ้นราว 5–15 ล้านบาท ซึ่งสูงกว่าค่าที่ปรึกษาอย่างมีนัยสำคัญ และให้ผลตอบแทนจากการลงทุน (ROI) ที่โดดเด่น

ความสำเร็จต้องอาศัยการดำเนินการตามกระบวนการ 6 ระยะอย่างเป็นระบบตามที่อธิบายไว้ในรายงานนี้ ได้แก่ (1) การเตรียมความพร้อมอย่างรอบด้าน รวมถึงการทำให้ตัวเลข QoE เป็นปกติและการแก้ไขประเด็นด้านกฎระเบียบ (2) การเชิญชวนผู้ซื้อเชิงกลยุทธ์เพื่อสร้างความตึงเครียดด้านการแข่งขัน (3) การประเมิน IOI อย่างมืออาชีพ (4) การเจรจา LOI อย่างเชี่ยวชาญ (5) การบริหารกระบวนการตรวจสอบสถานะเชิงรุก และ (6) การประสานงานการปิดดีลโดยผู้เชี่ยวชาญแพลตฟอร์มแบบบูรณาการด้าน M&A กฎหมาย และบัญชีของ Max Solutions ซึ่งได้รับการสนับสนุนจากประสบการณ์ดำเนินธุรกรรมในประเทศไทยยาวนานกว่า 50 ปีของ สำนักงานถนอมศักดิ์ทนายความและการบัญชี มอบองค์ความรู้เฉพาะทาง เครือข่ายผู้ซื้อ และวินัยในกระบวนการที่จำเป็นต่อการสร้างผลลัพธ์การออกจากธุรกิจที่ดีที่สุดสำหรับเจ้าของซาลอน สำหรับผู้ประกอบการที่กำลังพิจารณาดำเนินการในธุรกรรมทางการเงินที่สำคัญที่สุดครั้งหนึ่งในเส้นทางอาชีพของตน การมีตัวแทนที่ปรึกษามืออาชีพจึงไม่ใช่เพียง “มีแล้วดี” แต่เป็นสิ่งที่ “จำเป็นอย่างยิ่ง”

คำถามที่พบบ่อย (FAQs)

ถาม: ฉันควรคาดหวังค่า Multiple การประเมินมูลค่าเท่าไรสำหรับซาลอนของฉัน?

ตอบ: ค่า Multiple การประเมินมูลค่าอยู่ในช่วงประมาณ 3.5–9.0 เท่าของ EV/EBITDA ขึ้นอยู่กับขนาด ทำเล และลักษณะการดำเนินงานของกิจการ โดยปกติ

- ซาลอนขนาดเล็ก (รายได้ 10–30 ล้านบาท) มักได้ประมาณ 4.5–6.8 เท่า

- ซาลอนขนาดใหญ่ (รายได้มากกว่า 50 ล้านบาท) มักได้ประมาณ 6.5–9.0 เท่า

การใช้ที่ปรึกษามืออาชีพสามารถช่วยเพิ่มค่า Multiple เหล่านี้ได้อีกประมาณ 1.5–2.2 เท่า ผ่านกระบวนการแข่งขันเชิงกลยุทธ์และการวางตำแหน่งทางการตลาดอย่างเหมาะสม

ถาม: กระบวนการขายกิจการใช้เวลานานเท่าไร?

ตอบ: หากปรับกระบวนการขายโดยมีที่ปรึกษาช่วยดูแล ระยะเวลาทำดีลเฉลี่ยจะอยู่ที่ ประมาณ 9 เดือน นับตั้งแต่เริ่มเตรียมความพร้อมจนปิดดีล โดยแบ่งเป็น

Preparation (1 เดือน) → Solicitation (2 เดือน) → IOI (1 เดือน) → LOI (1 เดือน) → Due Diligence (3 เดือน) → Closing (1 เดือน)

กรณีที่เจ้าของดำเนินการขายเอง มักใช้เวลา 12–18 เดือน และมีอัตราความสำเร็จต่ำกว่า (ประมาณ 40% เทียบกับ 80%)

ถาม: ผู้ซื้อต่างชาติสามารถซื้อกิจการซาลอนในไทยได้หรือไม่?

ตอบ: ได้ แต่มีความซับซ้อนด้านกฎระเบียบ ธุรกิจบริการจัดอยู่ใน บัญชี 3 ของ พ.ร.บ. การประกอบธุรกิจของคนต่างด้าว (FBA List 3) ซึ่งกำหนดให้ต้องขอ ใบอนุญาตประกอบธุรกิจของคนต่างด้าว (Foreign Business License: FBL) หากต่างชาติถือหุ้นเกิน 50% กระบวนการขอ FBL มักใช้เวลาประมาณ 6–12 เดือน

ทางเลือกอื่น ๆ ได้แก่

- โครงสร้าง Joint Venture ที่รักษาสัดส่วนการถือหุ้นของต่างชาติให้น้อยกว่า 50% หรือ

- การจัดตั้งกิจการที่ได้รับการส่งเสริมการลงทุนจาก BOI ซึ่งให้สิทธิพิเศษด้านการถือหุ้นของต่างชาติ

ที่ปรึกษามืออาชีพจะช่วยนำทางผ่านเส้นทางเหล่านี้ เพื่อให้เข้าถึงผู้ซื้อระดับนานาชาติที่ยินดีจ่ายในราคาสูงได้อย่างมีประสิทธิภาพ

ถาม: ปัจจัยอะไรที่มักทำให้ดีลล่มบ่อยที่สุด?

ตอบ: อุปสรรคสำคัญ 5 อันดับแรกของการทำธุรกรรม ได้แก่

- สัญญาเช่าระยะยาวที่ไม่ได้จดทะเบียน (อายุมากกว่า 3 ปีแต่ไม่ได้จดทะเบียนกับกรมที่ดิน) — ทำให้มูลค่ากิจการถูกหักลง 15–20%

- การพึ่งพาบุคคลสำคัญ (Key-person dependency) — ผู้ซื้อกังวลความเสี่ยงที่รายได้จะลดลง หากช่างตัวท็อปหรือบุคลากรสำคัญลาออก

- ภาระภาษีที่ยังไม่เปิดเผย (เช่น ไม่ปฏิบัติตามข้อกำหนดเรื่องอากรแสตมป์) — จำเป็นต้องมีข้อตกลงชดใช้ความเสียหาย (indemnification)

- สถานะตาม พ.ร.บ. การประกอบธุรกิจของคนต่างด้าว (FBA) ไม่ชัดเจน — ทำให้การปิดดีลล่าช้าออกไป 6–12 เดือน

- การเลื่อนการลงทุนสินทรัพย์ถาวรที่จำเป็น (Deferred CapEx) — ส่งผลให้ราคาซื้อขายถูกลดลงทันที

ระยะ Preparation ได้ถูกออกแบบมาเพื่อจัดการประเด็นเหล่านี้อย่างเป็นระบบ

ถาม: แนวทางแบบบูรณาการของ Max Solutions แตกต่างจากที่ปรึกษา M&A แบบดั้งเดิมอย่างไร?ตอบ: การเป็นพันธมิตรกับ สำนักงานถนอมศักดิ์ทนายความและการบัญชี ทำให้เราให้บริการที่ปรึกษาด้านกฎหมาย ภาษี และการทำธุรกรรมได้อย่างต่อเนื่องบนแพลตฟอร์มเดียวกัน ช่วยขจัดความล่าช้าจากการประสานงานหลายฝ่าย ทำให้มั่นใจว่าปฏิบัติตามกฎระเบียบครบถ้วน และลดระยะเวลาการทำดีลลงได้ 25–30% พร้อมทั้งยังคงอัตราการปิดดีลที่เหนือกว่าแบบดั้งเดิม

รายการอ้างอิง

Custom Market Insights. (2025). Thailand beauty and personal care market size 2025-2034. https://www.custommarketinsights.com/report/thailand-beauty-and-personal-care-market/

Emerhub. (2025). Mergers and acquisitions in Thailand: A guide for investors. https://emerhub.com/thailand/mergers-and-acquisitions/

Equidam. (2025). EBITDA multiples by industry in 2025. https://www.equidam.com/ebitda-multiples-trbc-industries/

Nation Thailand. (2025, February 28). Thai beauty industry one of 2025’s most promising sectors. https://www.nationthailand.com/business/economy/40046901

Statista. (2025). Beauty & personal care market in Thailand: Market forecast 2025-2030. https://www.statista.com/outlook/cmo/beauty-personal-care/thailand

Yamazaki, K. (2023). The economics of hiring an M&A advisor: Are they worth the fees? Axial Forum. https://www.axial.net/forum/the-economics-of-hiring-an-ma-advisor-is-an-ma-advisor-worth-the-fees/