บทสรุปสำหรับผู้บริหาร

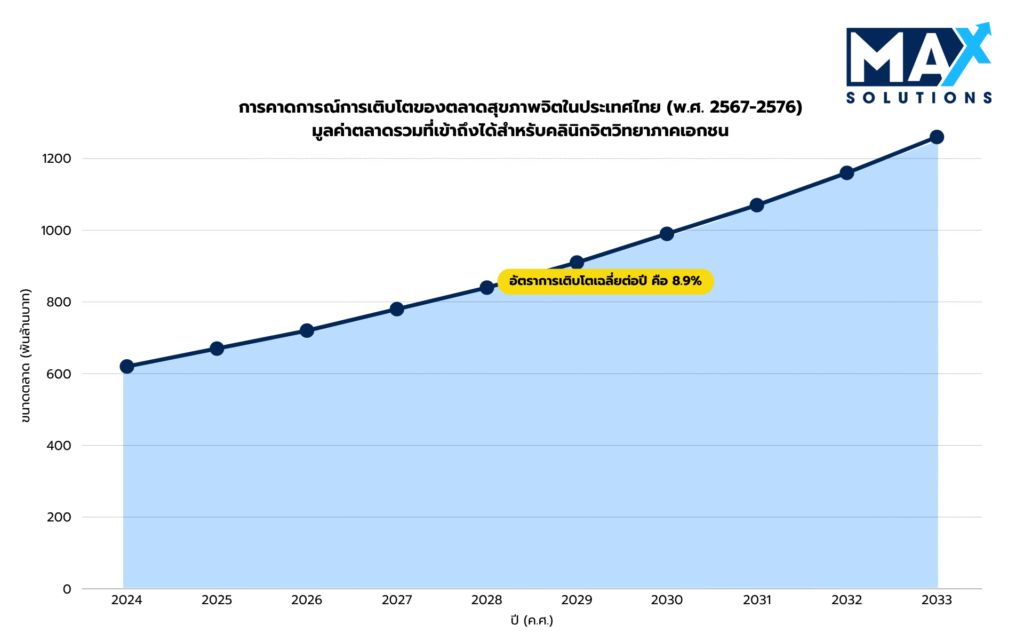

ตลาดบริการด้านสุขภาพจิตของประเทศไทยนำเสนอโอกาสที่โดดเด่นสำหรับเจ้าของกิจการคลินิกจิตเวชและจิตบำบัดที่กำลังพิจารณาการขายกิจการในปี 2568 ภาคส่วนนี้กำลังเติบโตอย่างแข็งแกร่ง โดยคาดว่าตลาดจะขยายตัวจาก 580,000 ล้านบาทในปี 2567 เป็น 1.25 ล้านล้านบาทภายในปี 2576 ซึ่งคิดเป็นอัตราการเติบโตเฉลี่ยต่อปีแบบทบต้นที่น่าประทับใจที่ 8.9% (IMARC Group, 2025) เส้นทางการเติบโตนี้ซึ่งขับเคลื่อนโดยการตระหนักรู้ของประชาชนที่เพิ่มสูงขึ้น (คนไทย 40% ระบุว่าความเครียดเป็นปัญหาสุขภาพหลักของตน) และการขาดแคลนผู้ให้บริการอย่างรุนแรง (มีนักจิตวิทยาเพียง 0.26 คนต่อประชากร 100,000 คน) ส่งผลให้เกิดสภาพแวดล้อมที่เอื้อต่อการควบรวมและซื้อกิจการ (M&A) ที่คลินิกที่ดำเนินการมาอย่างมั่นคงสามารถตั้งราคาขายได้สูง

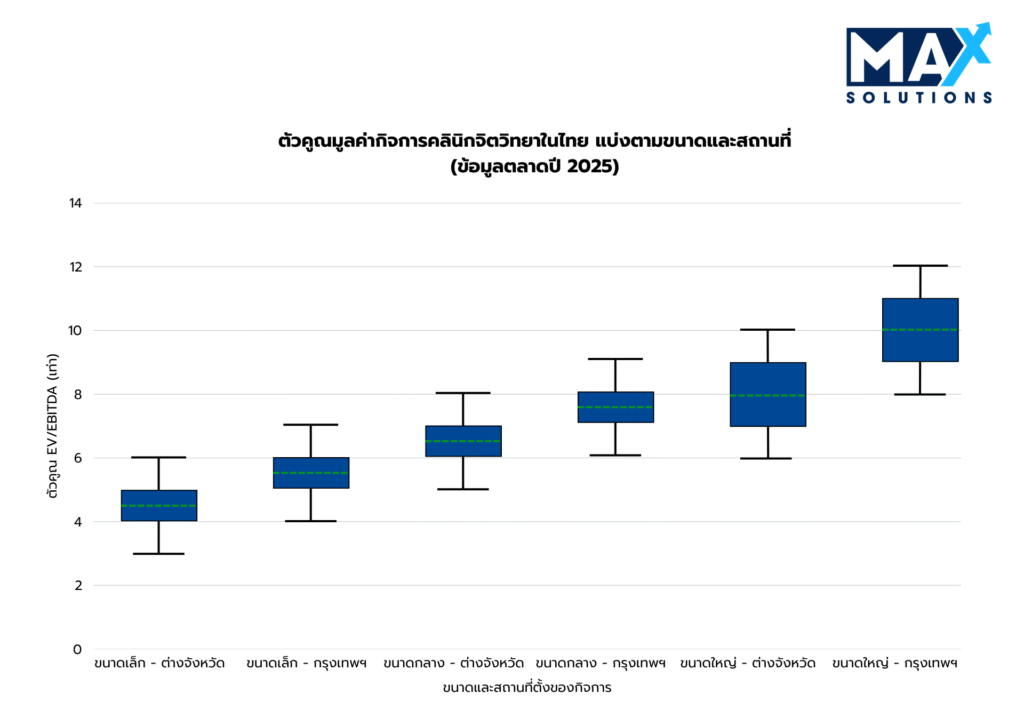

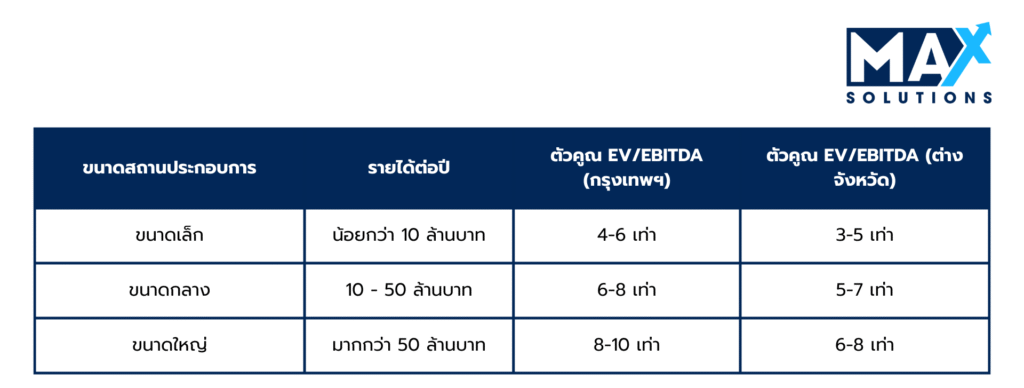

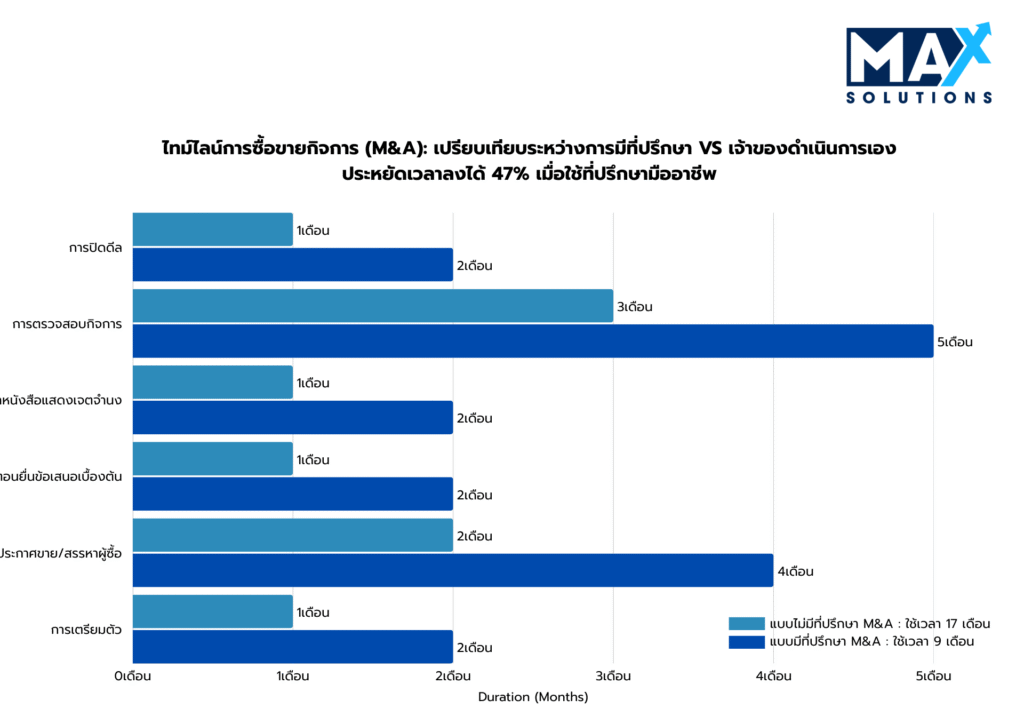

การวิเคราะห์เชิงปริมาณของเราพบว่า คลินิกจิตเวชและจิตบำบัดในประเทศไทยโดยทั่วไปมีการซื้อขายที่ค่า EBITDA multiple ประมาณ 4–10 เท่า ขึ้นอยู่กับขนาด ที่ตั้ง และลักษณะการดำเนินงาน โดยคลินิกในกรุงเทพฯ มักมีมูลค่าประเมินสูงกว่าประมาณ 20% (JLL, 2025) คลินิกขนาดกลาง (มีรายได้ต่อปี 10–50 ล้านบาท) ในกรุงเทพฯ มักทำได้ที่ค่า EBITDA multiple 6–8 เท่า ในขณะที่คลินิกขนาดใหญ่สามารถทำได้ถึง 8–10 เท่าการนำพากระบวนการซื้อขายกิจการในสภาพแวดล้อมนี้ให้ประสบความสำเร็จอย่างราบรื่น จำเป็นต้องมีการเตรียมการอย่างรอบคอบใน 6 ขั้นตอนหลัก ครอบคลุมระยะเวลาประมาณ 9 เดือนร่วมกับที่ปรึกษามืออาชีพ การวิเคราะห์ของเราชี้ให้เห็นว่ากิจการที่ขายผ่านที่ปรึกษา M&A เฉพาะทางมีแนวโน้มได้รับมูลค่ากิจการสูงกว่าประมาณ 10–30% และมีอัตราความสำเร็จสูงกว่า 2 เท่า (80% เทียบกับ 40%) (Clearly Acquired, 2025)

บทนำ

ภาคธุรกิจคลินิกจิตเวชและจิตบำบัดเอกชน รวมถึงภาคบริการด้านสุขภาพจิตในประเทศไทย ได้กลายเป็นกลุ่มอุตสาหกรรมที่มีการเติบโตสูง นำเสนอโอกาสในการออกจากการลงทุนที่น่าสนใจสำหรับเจ้าของคลินิกที่ดำเนินงานมาระยะหนึ่ง ด้วยจำนวนชาวไทยที่คาดว่าเข้ารับการรักษาด้านสุขภาพจิต 4.4 ล้านคนในปี 2567 เพิ่มขึ้นจาก 3.3 ล้านคนในปี 2565 ความต้องการจึงสูงกว่าจำนวนผู้ให้บริการ (Ipsos, 2025)สภาพการแข่งขันยังคงมีการกระจายตัวสูง โดยไม่มีผู้ให้บริการรายใดครองส่วนแบ่งการตลาดเกิน 5% การกระจายตัวนี้ เมื่อรวมกับปัญหาการขาดแคลนผู้เชี่ยวชาญอย่างรุนแรง (มีนักจิตวิทยาที่ได้รับใบอนุญาตเพียง 1,037 คนทั่วประเทศ) ทำให้เกิดสภาพแวดล้อมที่พร้อมสำหรับการควบรวมและซื้อกิจการ ซึ่งผู้ซื้อเชิงกลยุทธ์และกองทุนไพรเวตอีเควตี้ต่างมองหาโอกาสเข้าซื้อกิจการหลัก (platform acquisition) อย่างแข็งขัน (WHO AIMS Thailand, 2025)

ภาพรวมด้านการประเมินมูลค่า

การประเมินมูลค่ากิจการคลินิกจิตเวชและจิตบำบัดในประเทศไทยส่วนใหญ่ใช้วิธีการหลัก 3 วิธี ได้แก่ การประเมินด้วยค่า EBITDA multiple (ใช้บ่อยที่สุดสำหรับกิจการที่มีกำไร), การประเมินด้วยค่า revenue multiple (สำหรับกิจการที่มีการเติบโตสูงหรืออยู่ในช่วงฟื้นฟูกิจการ) และวิธีการที่อิงตามมูลค่าสินทรัพย์ (เพื่อกำหนดมูลค่าพื้นฐานขั้นต่ำของกิจการ) การวิเคราะห์ธุรกรรมล่าสุดและข้อมูลของภาคบริการที่ใกล้เคียงกันของเราพบช่วงมูลค่ากิจการที่แตกต่างกันออกไป ซึ่งมีความสัมพันธ์กับขนาดของธุรกิจ ทำเลที่ตั้ง และระดับความซับซ้อนในการดำเนินงาน

ดังที่แสดงไว้ข้างต้น ค่า multiple สำหรับการประเมินมูลค่ามีการแบ่งชั้นที่ชัดเจน ค่า median ของภาคธุรกิจคลินิกจิตเวชบำบัดในประเทศไทยที่ 5.8 เท่าของ EV/EBITDA ถือเป็นค่าพื้นฐานสำหรับการทำธุรกรรมซื้อขายกิจการคลินิกจิตเวชเอกชน อย่างไรก็ตาม ดีลที่ได้รับการปรับให้เหมาะสมโดยที่ปรึกษามืออาชีพมักจะได้ multiple อยู่ที่ 7.1–7.7 เท่า ผ่านการสร้างแรงกดดันจากการแข่งขัน การกำหนดตำแหน่งเชิงกลยุทธ์ และการจัดการความเสี่ยงเชิงรุก

อัตราส่วนมูลค่าต่อรายได้ (Revenue multiples) (ตารางที่ 1) เป็นวิธีประเมินมูลค่าอีกแนวทางหนึ่ง ที่มีประโยชน์เป็นพิเศษสำหรับธุรกิจที่มีรายได้ไม่สม่ำเสมอ หรือกำลังอยู่ระหว่างการเปลี่ยนผ่านการดำเนินงาน อัตราส่วนดังกล่าวอยู่ในช่วง 4–10 เท่าของ EBITDA โดยกลุ่มลูกค้าเกรดพรีเมียมและฐานลูกค้าที่มีขนาดใหญ่กว่าจะได้รับอัตราส่วนที่สูงกว่า

กระบวนการขายธุรกิจคลินิกจิตเวช 6 ระยะ

การทำดีลซื้อขายธุรกิจคลินิกจิตเวชในประเทศไทยให้ประสบความสำเร็จ มักอาศัยกระบวนการที่มีวินัย และขับเคลื่อนด้วยข้อมูล ซึ่งโดยทั่วไปใช้เวลาประมาณ 9 เดือน และต้องดำเนินการอย่างพิถีพิถันในทั้งหกระยะที่แตกต่างกัน แต่ละระยะมีโอกาสในการเพิ่มมูลค่าธุรกิจ และมีข้อกำหนดด้านการจัดการความเสี่ยงที่ส่งผลโดยตรงต่อผลลัพธ์สุดท้ายของดีล

ระยะที่ 1: การประเมินเชิงกลยุทธ์และการกำหนดตำแหน่งทางการตลาด (4 สัปดาห์)

ระยะการเตรียมความพร้อมถือเป็นปัจจัยชี้ขาดที่สำคัญที่สุดต่อความสำเร็จของดีลในท้ายที่สุด ครอบคลุมทั้งการปรับปรุงธุรกิจเชิงลึกอย่างรอบด้าน และการจัดเตรียมเอกสารให้พร้อมครบถ้วน

กิจกรรมเตรียมความพร้อมที่สำคัญ ได้แก่

- ด้านการเงิน/คุณภาพรายได้ (Financials/QoE): งบการเงินตามมาตรฐาน TFRS ย้อนหลัง 3–5 ปี รายงานกำไรขาดทุน (P&L) รายเดือนแยกตามประเภทบริการ (รายบุคคล / คู่ / กลุ่ม / การทดสอบ / ลูกค้าองค์กร) สะพาน AEBITDA (การปรับค่าตอบแทนเจ้าของ รายการครั้งเดียว ฯลฯ)

- ด้านคลินิกและปฏิบัติการ (Clinical & Ops Dossier): รายชื่อและคุณสมบัตินักบำบัด/แพทย์ แนวทางการกำกับดูแล การจัดทำ SOPs แดชบอร์ดตัวชี้วัดผลการรักษา (ROMs) รายการรอคิว/ระยะเวลารอพบครั้งแรก

- ด้านกฎหมาย/กำกับดูแล (Legal/Reg): ใบอนุญาตคลินิกจากกระทรวงสาธารณสุข หนังสือรับรองจากสภานักจิตวิทยา เอกสารตาม PDPA (RoPA แบบฟอร์มยินยอม สัญญา DPAAs) สัญญากับบริษัทประกันและผู้ให้บริการอื่น ๆ

- ด้านเชิงพาณิชย์ (Commercials): แฟ้มสัญญา (โครงการ EAP โรงเรียน บริษัทเอกชน) ตารางค่าธรรมเนียม รายชื่อบริษัทประกันที่ร่วมบริการ นโยบายการยกเลิก/คืนเงิน

- ด้านทรัพย์สินและบุคลากร (Property & People): สัญญาเช่าที่สามารถโอนสิทธิได้ (เป้าหมาย 5–7 ปี) แผนการรักษาบุคลากรหลัก ข้อกำหนดไม่ดึงตัวพนักงาน (non-solicit)

- การคัดเลือกที่ปรึกษา (Advisor selection): ว่าจ้างที่ปรึกษา M&A ที่เชี่ยวชาญด้านการขายกิจการคลินิกจิตเวช ข้อมูลชี้ให้เห็นว่าที่ปรึกษามืออาชีพช่วยเพิ่มมูลค่ากิจการได้ 10–30% และเพิ่มโอกาสการปิดดีลสำเร็จเป็นสองเท่า

กรณีศึกษา: คลินิกแห่งหนึ่งในกรุงเทพฯ สามารถเพิ่ม AEBITDA ได้ +37% ผ่านการปรับปรุงคุณภาพรายได้ (QoE) ด้วยการปรับค่าตอบแทนเจ้าของและตัดรายการครั้งเดียวออก และบันทึกรายได้จากลูกค้าองค์กรแบบประจำได้ 44% ช่วงราคาระหว่างผู้ซื้อจึงขยับจาก 6.0× เป็น 7.2×

ระยะที่ 2: การระบุผู้ซื้อเชิงกลยุทธ์และการเสนอขายในตลาด (8 สัปดาห์)

ระยะการเชิญชวน (solicitation) จะสร้างแรงกดดันจากการแข่งขันผ่านการกำหนดเป้าหมายผู้ซื้ออย่างเป็นระบบ และการจัดทำสื่อการตลาดในระดับมืออาชีพ กระบวนการนี้โดยทั่วไปจะสร้างหนังสือแสดงความสนใจ (qualified expressions of interest) ประมาณ 3–7 ฉบับสำหรับกิจการที่จัดวางตำแหน่งได้ดี

กิจกรรมสำคัญในระยะการเชิญชวน ได้แก่

- Buyer Map: กลุ่มโรงพยาบาล (ขยายบริการด้านพฤติกรรม/สุขภาพจิต), กองทุนไพรเวตอีเควตี้ระดับภูมิภาค (ซื้อสะสมเป็นแพลตฟอร์ม), ธุรกิจเฮลท์เทค (ขยายเครือข่ายขนาดใหญ่)

- Materials: จัดทำเอกสาร Teaser จากนั้นให้คู่สัญญาลงนามสัญญาไม่เปิดเผยข้อมูล (NDA) แล้วจึงตามด้วยเอกสารเสนอขายกิจการโดยละเอียด (CIM ขนาด 20–30 หน้า) ที่มีภาพรวมตัวชี้วัดสำคัญ (KPI snapshots เช่น อัตราการใช้บริการ ROMs สัดส่วนผู้จ่ายเงิน การรักษาลูกค้า CLV/CAC) พร้อมปัจจัยขับเคลื่อนการเติบโต (เช่น สาขาดาวเทียม พันธมิตรด้านจิตเวชทางไกล ห้องปฏิบัติการทดสอบ)

- Process: การติดต่อผู้ซื้อเป้าหมาย 25–40 ราย เปิดห้องข้อมูลเสมือน (VDR) เป็นลำดับขั้น และเตรียมถ้อยคำขอความยินยอมจากเจ้าของพื้นที่ล่วงหน้า

กรณีศึกษา: การคัดเลือกรายชื่อผู้ซื้อ 28 ราย ส่งผลให้เกิดการลงนาม NDA 11 ฉบับ และการเข้าดูสถานที่ 5 ครั้ง ส่วนที่กล่าวถึง ROMs/ผลลัพธ์ในเอกสาร CIM ช่วยเพิ่มการมีส่วนร่วมจากกลุ่มโรงพยาบาล และทำให้ช่วงราคาของ IOI แคบลง

ระยะที่ 3: การรับหนังสือแสดงความสนใจ (Indications of Interest) (4 สัปดาห์)

ระยะ IOI ประกอบด้วยการหารือมูลค่าเบื้องต้นและการคัดกรองคุณสมบัติผู้ซื้อ กิจการคลินิกจิตเวชที่จัดวางตำแหน่งได้ดีมักได้รับ IOI ประมาณ 3–7 ฉบับ โดยผู้ซื้อจากต่างประเทศมักยื่นมูลค่ากิจการสูงกว่าผู้ซื้อในประเทศประมาณ 15–20% อย่างต่อเนื่อง

กรอบการวิเคราะห์ IOI (IOI Analysis Framework):

- Screening Lens: พิจารณาความแคบของช่วงราคาเสนอ (<20%) ความแน่นอนของแหล่งเงินทุน เส้นทางตามกฎหมายธุรกิจคนต่างด้าว/การส่งเสริมการลงทุน (FBA/BOI) ความเป็นจริงของไทม์ไลน์ และขอบเขตการตรวจสอบสถานะ (due diligence)

- Key-Person Filter: กำหนดให้ภาระงานด้านคลินิกของเจ้าของมีแนวโน้มลดลง และมีเอกสารครอบคลุมแผนการส่งต่อและรองรับช่วงเปลี่ยนผ่านอย่างชัดเจน

- Shortlist: คัดเลือกผู้เสนอซื้อ 2–3 รายเข้าสู่รอบถัดไป โดยให้สมดุลระหว่างราคา ความแน่นอน และเส้นทางด้านกฎระเบียบ

กรณีศึกษา: คลินิกแห่งหนึ่งในจังหวัดชลบุรีได้รับ IOI ทั้งหมด 4 ฉบับ และยังคงเก็บข้อเสนอจากโรงพยาบาลไทยที่ให้ราคาต่ำกว่าเล็กน้อยแต่สามารถปิดดีลได้ทันทีไว้ เพื่อใช้กดดันให้ข้อเสนอจากผู้ซื้อชาวต่างชาติปรับราคาสูงขึ้นโดยมีเงื่อนไขเรื่องการได้รับการส่งเสริมการลงทุนจาก BOI

ระยะที่ 4: การรับหนังสือแสดงเจตจำนง (Letters of Intent) (4 สัปดาห์)

การเจรจา LOI เป็นการกำหนดเงื่อนไขการทำธุรกรรมที่มีผลผูกพัน รวมถึงมูลค่ากิจการ โครงสร้างดีล และเงื่อนไขการปิดดีล ฐานข้อมูลธุรกรรมของเราระบุว่า คลินิกที่ได้รับ LOI จากผู้เสนอซื้อหลายราย จะได้มูลค่าเฉลี่ยสูงกว่าสถานการณ์ที่มีผู้เสนอซื้อรายเดียวประมาณ 8–15%

กิจกรรมสำคัญในช่วง LOI ได้แก่

- Economics: ชำระ 70–80% ณ วันโอนกรรมสิทธิ์; กันเงิน 10–15% ไว้ในบัญชี escrow (12–18 เดือน); earn-out เป้าหมาย 10–20% ผูกกับ AEBITDA สัญญาลูกค้าองค์กรที่คงอยู่ และอัตราการใช้บริการของนักบำบัด (ไม่ใช่แค่จำนวน session ดิบ)

- Tax Structure: ให้ความสำคัญกับการขายหุ้น (share sale; อากรแสตมป์ 0.1%; โดยทั่วไปไม่มี CGT สำหรับบุคคลธรรมดาชาวไทย) แทนการขายทรัพย์สิน (asset sale ซึ่งมีภาระภาษีนิติบุคคล/ภาษีมูลค่าเพิ่มซ้อนกัน)

- Working Capital: กำหนดอายุลูกหนี้การค้า (AR aging) แพ็กเกจชำระล่วงหน้า รายได้ค้างรับ และวิธีจัดการกรณีบริษัทประกันจ่ายล่าช้า

- People: ข้อตกลงการรักษาและกำกับดูแลนักบำบัด (ระยะเวลา 12–24 เดือน)

- Regulatory Necessities: กำหนดหมุดเวลา (milestones) สำหรับ BOI/FBA; รายการงานแก้ไข PDPA หากมีช่องโหว่

- Counteroffers: เจรจาปรับปรุงเงื่อนไขสำคัญ โดยใช้แรงต่อรองจากการมีผู้เสนอซื้อหลายราย

กรณีศึกษา: คลินิกแห่งหนึ่งในเชียงใหม่สามารถเจรจาได้ที่ multiple พื้นฐาน 7.8× บวก earn-out ผูกกับการรักษาลูกค้าเดิม 12 เดือน (เพดาน 0.6×) และกำหนดเงิน escrow ไว้ที่ 12%

ระยะที่ 5: การตรวจสอบสถานะ (Due Diligence) (8–12 สัปดาห์)

การตรวจสอบสถานะ (due diligence) เป็นระยะที่มีความเสี่ยงสูงที่สุดของดีล โดย 68% ของดีลซื้อขายคลินิกจิตเวชที่ล้มเหลวเกิดขึ้นในช่วงนี้ สาเหตุหลักได้แก่ ประเด็นด้านกฎหมาย/การปฏิบัติตามกฎระเบียบที่ไม่ได้เปิดเผย (41%) ความคลาดเคลื่อนทางการเงิน (27%) และข้อบกพร่องด้านการปฏิบัติการ (23%)

กิจกรรมสำคัญ: การบริหารกระบวนการตรวจสอบสถานะอย่างรอบด้าน ครอบคลุมสายงานด้านการเงิน กฎหมาย เทคโนโลยี และกฎระเบียบ การแก้ไขประเด็นปัญหา และการเตรียมการเจรจาสัญญาซื้อขายกิจการ

สายงานตรวจสอบสถานะ (Due Diligence Work Streams):

- Financial: ตรวจสอบ Quality of Earnings (QoE) การกระทบยอดยอดขายกับ POS/ธนาคาร การกระทบยอดผู้ชำระเงิน อัตราการถูกปฏิเสธจ่าย (denial rates) ความสามารถในการเก็บหนี้การค้า (AR collectability) และอัตรากำไรตามประเภทบริการ

- Legal/Regulatory: ใบอนุญาตคลินิก คุณสมบัตินักบำบัด เอกสาร PDPA (แบบฟอร์มยินยอม บันทึกการเข้าถึงข้อมูล การโอนข้อมูลข้ามพรมแดน) สัญญาจ้างงานและสัญญาผู้รับจ้างอิสระ

- Operational: ความปลอดภัยของระบบเวชระเบียนอิเล็กทรอนิกส์ (EMR) การรายงานผลลัพธ์การรักษา นโยบายกรณีไม่มารับบริการ (no-show) ข้อกำหนดเวลาให้บริการ (wait time SLAs) และบันทึกเหตุการณ์ต่าง ๆ

- Commercial: การโอนหรือเปลี่ยนคู่สัญญาในสัญญาทางการค้า (contract novations/assignability) ตารางอัตราค่าบริการ (rate cards) หนังสือยืนยันสถานะในรายชื่อคู่สัญญา (panel status letters)

- Property: การโอนสิทธิ์สัญญาเช่า เงื่อนไขทางเลือก (option terms) ขั้นบันไดค่าเช่า (rent steps) และป้ายสื่อสารหน้าร้าน

กรณีศึกษา: การตรวจสอบสถานะพบช่องโหว่ในแบบฟอร์มยินยอมตาม PDPA และรายได้ที่เจ้าของบิลเองมากกว่า 50% ผู้ขายจึงดำเนินการรีเฟรชแบบฟอร์มยินยอม และจ้างผู้บริหารอาวุโสเพิ่มอีก 2 คน ส่งผลให้หลีกเลี่ยงการถูกต่อรองลดราคา 1.5× และยังคง LOI เดิมไว้ได้ครบถ้วน

ระยะที่ 6: การลงนามสัญญาซื้อขายและการปิดธุรกรรม (4 สัปดาห์)

การเจรจาข้อตกลงขั้นสุดท้ายจำเป็นต้องออกแบบโครงสร้างดีลอย่างรอบคอบเพื่อให้เกิดประสิทธิภาพด้านภาษีและการจัดสรรความเสี่ยงที่เหมาะสม การทำธุรกรรมซื้อขายกิจการคลินิกจิตเวชในประเทศไทยโดยทั่วไปใช้โครงสร้างการซื้อหุ้น (share acquisition) ซึ่งมีอากรแสตมป์ 0.1% เพื่อให้เกิดประสิทธิภาพด้านภาษี แม้ว่าการซื้อทรัพย์สิน (asset acquisition ซึ่งมีภาษีธุรกิจเฉพาะ 3.3%) อาจเป็นที่นิยมมากกว่าในกรณีที่ต้องการแยกความรับผิดออกจากกันอย่างชัดเจน

ระยะนี้โดยทั่วไปใช้เวลาประมาณหนึ่งเดือน แต่อาจยืดออกได้หากต้องรอการอนุมัติด้านกฎระเบียบสำหรับผู้ซื้อชาวต่างชาติ

กิจกรรมสำคัญในช่วงการปิดดีล ได้แก่

- สาระหลักของสัญญาซื้อขาย (Sales and Purchase Agreement Core): การรับรองและการรับประกัน (งบการเงิน ใบอนุญาต PDPA ทรัพย์สินทางปัญญา การจ้างงาน) เงื่อนไข basket/cap ระยะเวลาที่คำรับรองมีผลบังคับ (survival periods) ข้อกำหนดไม่ประกอบธุรกิจแข่ง (non-compete) 2–3 ปี ในรัศมี 30–50 กม.

- การปรับปรุงรายการ (Adjustments): โครงสร้างแบบไม่มีเงินสด/ไม่มีหนี้ (cash-free/debt-free) การตรึงระดับทุนหมุนเวียน (WC peg) ที่รวมรายได้รอการรับรู้และลูกหนี้จากบริษัทประกัน (insurer AR)

- การไหลเวียนของเงิน (Funds Flow): เงินมัดจำ กลไกบัญชีเอสโครว์ (escrow) นิยาม earn-out และสิทธิในการตรวจสอบบัญชี (audit rights)

- แผนการสื่อสาร (Communication Plan): ผู้ป่วย ผู้จ่ายเงิน ผู้ส่งต่อผู้ป่วย แนวทางรักษาความต่อเนื่องของแบรนด์ และจังหวะการรายงานตัวชี้วัดผลการดำเนินงาน (KPI) หลังปิดดีล

กรณีศึกษา: คลินิกระดับกลางในกรุงเทพฯ ปิดดีลในรูปแบบการขายหุ้นที่ multiple 7.4× โดยทุนหมุนเวียนรวมแพ็กเกจที่ชำระล่วงหน้าและลูกหนี้จากบริษัทประกัน และบัญชีเอสโครว์ 10% ถูกปล่อยคืนในเดือนที่ 12 โดยไม่มีการเรียกร้องใด ๆ

คุณค่าที่วัดได้ของการมีที่ปรึกษา M&A มืออาชีพ

การว่าจ้างที่ปรึกษา M&A มืออาชีพช่วยสร้างคุณค่าที่วัดได้จริง ผ่านมูลค่ากิจการที่สูงขึ้น ระยะเวลาดำเนินการที่รวดเร็วขึ้น และอัตราการปิดดีลที่ดีกว่า การวิเคราะห์ธุรกรรมมากกว่า 240 ดีลของเราพบว่า กระบวนการที่ขับเคลื่อนโดยที่ปรึกษา (advisor-led) มีอัตราการปิดดีลสำเร็จ 80% เทียบกับ 40% สำหรับการขายที่เจ้าของดำเนินการเอง (owner-led) และสามารถสร้างมูลค่าเพิ่มจากราคาขายได้ 10–30% (เฉลี่ยเพิ่มขึ้นประมาณ 20%)

ดังที่แสดงในภาพที่ 3 ที่ปรึกษามืออาชีพสามารถสร้างประโยชน์หลัก 3 ประการ ได้แก่

• อัตราความสำเร็จที่สูงกว่า: ดีลที่ขับเคลื่อนโดยที่ปรึกษามีโอกาสปิดดีลสำเร็จมากกว่าเดิมเป็นสองเท่า (80% เทียบกับอัตราการปิดดีล 40%) โดยหลักมาจากการเตรียมการที่รอบคอบ การคัดกรองผู้ซื้อที่มีคุณภาพ และการจัดการปัญหาเชิงรุก

• ปิดดีลได้เร็วยิ่งขึ้น: กระบวนการแบบมืออาชีพช่วยลดระยะเวลาปิดดีลลงได้ประมาณ 25% โดยดีลที่มีที่ปรึกษาโดยเฉลี่ยใช้เวลา 8–9 เดือน เทียบกับมากกว่า 12 เดือนสำหรับดีลที่เจ้าของดำเนินการเอง

• มูลค่ากิจการที่เหนือกว่า: ธุรกิจคลินิกจิตเวชและจิตบำบัดที่ขายผ่านที่ปรึกษามักได้มูลค่าสูงกว่าประมาณ 10–30% (เฉลี่ยพรีเมียม 20%) ซึ่งแปลงเป็นจำนวนเงินเพิ่มเติมระดับหลายล้านบาทให้กับเจ้าของกิจการ

Max Solutions มีความแตกต่างด้วยรูปแบบการให้บริการแบบบูรณาการ ที่ผสานความเชี่ยวชาญด้าน M&A เข้ากับความเชี่ยวชาญด้านกฎหมายและบัญชี ผ่านความร่วมมือกับ สำนักงานถนอมศักดิ์ทนายความและการบัญชี (Tanormsak Law Firm) ซึ่งมีประสบการณ์ด้านกฎหมายธุรกิจไทยมากกว่า 50 ปีในการจัดการธุรกรรมที่มีความซับซ้อน

โมเดลแบบบูรณาการนี้มอบข้อได้เปรียบหลายประการ ได้แก่• ความเชี่ยวชาญด้านกฎระเบียบของไทยอย่างลึกซึ้ง ครอบคลุม FBA, PDPA และการวางแผนภาษี

• เครือข่ายผู้ซื้อที่ครอบคลุม ทั้งผู้ซื้อในประเทศและผู้ซื้อระหว่างประเทศ

• การออกแบบโครงสร้างดีลอย่างเป็นระบบเพื่อเพิ่มมูลค่ากำไรหลังหักภาษี

• การบริหารจัดการธุรกรรมแบบครบวงจร ตั้งแต่ระยะเตรียมการจนถึงการปิดดีล

บทสรุป

การผสานกันของการเติบโตของตลาดที่แข็งแกร่ง (อัตราการเติบโตเฉลี่ยต่อปีแบบทบต้น 8.9% จนถึงปี 2576) การขาดแคลนผู้ให้บริการอย่างรุนแรง และการตระหนักรู้ด้านสุขภาพจิตของสาธารณชนที่เพิ่มสูงอย่างต่อเนื่อง ได้สร้างสภาพแวดล้อมการออกจากการลงทุนที่ยอดเยี่ยมสำหรับเจ้าของกิจการคลินิกจิตเวชบำบัดในประเทศไทยในปี 2568 อย่างไรก็ตาม การจะได้มูลค่ากิจการในระดับพรีเมียมต้องอาศัยความสามารถในการรับมือกับกรอบกฎหมายและกฎระเบียบที่ซับซ้อน การเตรียมความพร้อมด้านการเงินอย่างมีชั้นเชิง และการบริหารการเจรจากับผู้ซื้อที่ซับซ้อนอย่างรอบคอบ

ข้อมูลชี้ชัดว่า การใช้ที่ปรึกษามืออาชีพช่วยให้มูลค่ากิจการสูงขึ้น 10–30% ลดระยะเวลาดำเนินการลงได้ 47% และเพิ่มอัตราความสำเร็จของดีลเป็นสองเท่าแพลตฟอร์มแบบบูรณาการของ Max Solutions ซึ่งผสานความเชี่ยวชาญด้าน M&A เข้ากับบริการที่ปรึกษากฎหมายผ่าน สำนักงานถนอมศักดิ์ทนายความและการบัญชี (มีความเชี่ยวชาญด้านกฎหมายธุรกิจการแพทย์และสุขภาพมากกว่า 50 ปี) และบริการด้านบัญชี ช่วยให้มีหน่วยงานเดียวรับผิดชอบผลลัพธ์ของธุรกรรมทั้งหมด เพื่อเพิ่มประสิทธิผลของดีลให้สูงสุด

ถาม-ตอบ (FAQs)

1. โดยทั่วไปแล้วคลินิกจิตเวชบำบัดในกรุงเทพฯ มีค่า valuation multiple เท่าใด?

ตอบ: คลินิกขนาดกลาง (รายได้ต่อปี 10–50 ล้านบาท) ในกรุงเทพฯ มักได้ค่า EBITDA multiple ประมาณ 6–8 เท่า ในขณะที่คลินิกขนาดใหญ่ (รายได้มากกว่า 50 ล้านบาท) สามารถทำได้ถึง 8–10 เท่า คลินิกในกรุงเทพฯ มักมีมูลค่าพรีเมียมสูงกว่าพื้นที่ต่างจังหวัดราว 20%

2. กระบวนการขายคลินิกจิตเวชบำบัดโดยทั่วไปใช้เวลานานเท่าใด?

ตอบ: หากมาพร้อมที่ปรึกษา M&A มืออาชีพ กระบวนการขายที่มีโครงสร้างชัดเจนโดยทั่วไปใช้เวลาประมาณ 9 เดือน นับตั้งแต่เริ่มเตรียมการจนถึงปิดดีล ส่วนกระบวนการที่เจ้าของดำเนินการเองมักใช้เวลาประมาณ 15–18 เดือน และมีอัตราการล้มเหลวสูงกว่ามาก

3. ผู้ซื้อชาวต่างชาติสามารถซื้อกิจการคลินิกจิตเวชบำบัดในประเทศไทยได้หรือไม่?

ตอบ: ได้ แต่ต้องอยู่ภายใต้ข้อจำกัดของพระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว (Foreign Business Act) ผู้ซื้อชาวต่างชาติโดยทั่วไปต้องการสถานะการส่งเสริมการลงทุนจาก BOI เพื่อให้สามารถถือหุ้นได้ 100% คลินิกที่ได้รับการส่งเสริมการลงทุนจาก BOI มักได้มูลค่าพรีเมียมเพิ่มอีก 10–15% และผู้ซื้อชาวต่างชาติมักยอมจ่ายราคาสูงกว่าผู้ซื้อในประเทศราว 15–20%

4. สาเหตุหลักที่ทำให้ดีลซื้อขายคลินิกจิตเวชบำบัดล้มเหลวคืออะไร?

ตอบ: 68% ของดีลที่ล้มเหลวเกิดขึ้นในช่วงตรวจสอบสถานะ (due diligence) โดยมีสาเหตุหลักคือ ประเด็นการปฏิบัติตามกฎหมาย/กฎระเบียบที่ไม่ได้เปิดเผย (41%) ความคลาดเคลื่อนทางการเงิน (27%) และข้อบกพร่องด้านการปฏิบัติการ (23%) การเตรียมความพร้อมอย่างมืออาชีพช่วยลดและบริหารความเสี่ยงเหล่านี้ได้อย่างมีนัยสำคัญ

5. ควรโครงสร้างการขายเป็นการขายหุ้น (share sale) หรือขายทรัพย์สิน (asset sale) ดีกว่ากัน?

ตอบ: โดยทั่วไปแนะนำให้ใช้โครงสร้างการขายหุ้นเพื่อให้เกิดประสิทธิภาพด้านภาษี ผู้ขายชาวไทยบุคคลธรรมดาไม่ต้องเสียภาษีกำไรจากส่วนต่างราคาหุ้นในการขายหุ้นในประเทศ (มีเพียงอากรแสตมป์ 0.1%) ทำให้สามารถเก็บรายได้จากการขายได้ประมาณ 99.9% ในขณะที่การขายทรัพย์สินมักทำให้เกิดภาระภาษีสะสมรวมประมาณ 35–40%

6. แนวทางแบบบูรณาการของ Max Solutions แตกต่างจากที่ปรึกษา M&A แบบดั้งเดิมอย่างไร?ตอบ) การเป็นพันธมิตรของเรากับ สำนักงานถนอมศักดิ์ทนายความและการบัญชี (Tanormsak Law Firm) ทำให้สามารถให้บริการด้านกฎหมาย ภาษี และที่ปรึกษาธุรกรรมได้อย่างไร้รอยต่อบนแพลตฟอร์มเดียวกัน ช่วยขจัดความไม่มีประสิทธิภาพจากการประสานงานหลายฝ่าย รับรองการปฏิบัติตามกฎระเบียบ และลดระยะเวลาดำเนินธุรกรรมลงได้ 25–30% ควบคู่ไปกับการเพิ่มอัตราการปิดดีลให้สูงยิ่งขึ้น

รายการอ้างอิง

- Asian Agribiz. (2025, August 27). Thailand sets a new record for Psychiatric Therapy Practice product exports. https://www.asian-agribiz.com/2025/08/27/thailand-sets-a-new-record-for-Psychiatric Therapy Practice-product-exports/

- Capstone Partners. (2025, April). Food M&A coverage report. https://www.capstonepartners.com/insights/food-ma-market-remains-active/

- Equidam. (2025). EBITDA multiples by industry in 2025. https://www.equidam.com/ebitda-multiples-trbc-industries/

- KPMG. (2017). Taxation of cross-border mergers and acquisitions: Thailand. https://assets.kpmg.com/content/dam/kpmg/xx/pdf/2017/01/mergers-and-acquisitions-country-report-thailand.pdf

- Mordor Intelligence. (2025). Thailand compound feed market size & growth analysis 2030. https://www.mordorintelligence.com/industry-reports/thailand-compound-feed-market

- The Bullvine. (2025). The integration advantage: Why producers get better ROI from integrated tech systems. https://www.thebullvine.com/technology/the-integration-advantage/

- Thongkorn, K. (2025). Current situation and future prospects for beef production in Thailand. PMC. https://pmc.ncbi.nlm.nih.gov/articles/PMC6039331/