สรุปผู้บริหาร

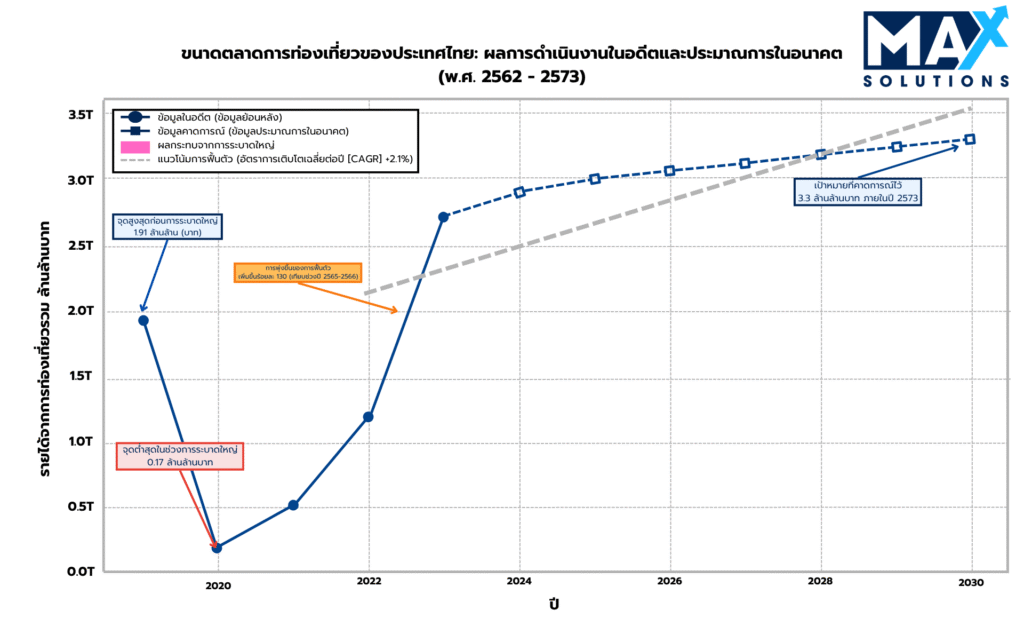

อุตสาหกรรมธุรกิจตัวแทนท่องเที่ยวของประเทศไทยมีมูลค่าตลาดประมาณ 3.0–3.3 ล้านล้านบาท(฿ 3.0-3.3 trillion market) ซึ่งกำลังอยู่ในช่วงของการเปลี่ยนแปลงครั้งสำคัญ ก่อให้เกิดโอกาสการควบรวมและเข้าซื้อกิจการ (M&A) เพื่อการถอนการลงทุนเชิงกลยุทธ์ในระดับที่ไม่เคยเกิดขึ้นมาก่อน การวิเคราะห์เชิงลึกจากข้อมูลของบริษัทตัวแทนท่องเที่ยวที่จดทะเบียนจำนวน 2,436 แห่ง พบว่า 97.7% ดำเนินกิจการในรูปแบบธุรกิจอิสระ ซึ่งสะท้อนถึงศักยภาพในการรวมธุรกิจที่สูงขึ้นตามการเร่งตัวของการเปลี่ยนผ่านสู่ยุคดิจิทัล

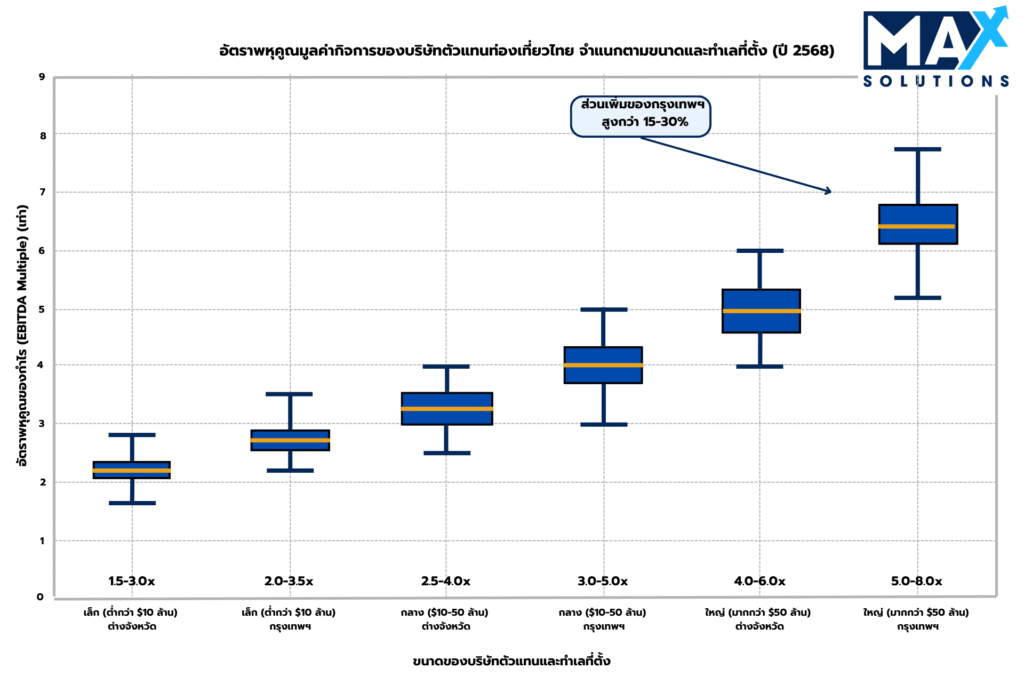

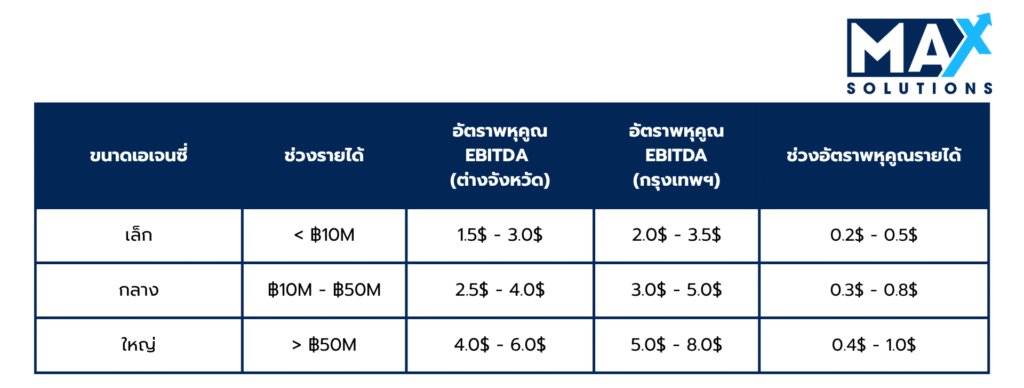

ผลการศึกษาหลักชี้ให้เห็นว่า การขายกิจการที่ดำเนินการอย่างมืออาชีพโดยมีที่ปรึกษา M&A เข้ามาช่วย จะได้มูลค่าธุรกิจเพิ่มขึ้น ร้อยละ 10–25 เมื่อเทียบกับการขายที่เจ้าของดำเนินการเอง อีกทั้งยังเพิ่มอัตราความสำเร็จจากไม่ถึง 50% เป็น 70–80% สำหรับตัวแทนท่องเที่ยวที่ตั้งอยู่ในกรุงเทพฯ มักมี ส่วนต่างด้านทำเล (15-30% location premium) สูงขึ้นร้อยละ 15–30 ขณะที่ผู้ซื้อจากต่างประเทศมักเสนอราคาที่สูงกว่าโดยเฉลี่ย ร้อยละ 15–20 เมื่อเทียบกับผู้ซื้อในประเทศ

ด้วยความซับซ้อนของข้อกำหนดทางกฎหมายของประเทศไทย—เช่น พระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว (Foreign Business Act (FBA)) ข้อกำหนดการขอใบอนุญาตของ กรมการท่องเที่ยว (Department of Tourism (DOT) และกรอบการกำกับดูแลใหม่ ๆ—ทำให้การดำเนินธุรกรรมจำเป็นต้องได้รับคำแนะนำจากผู้เชี่ยวชาญ เพื่อให้สามารถดำเนินการได้อย่างถูกต้องและเพิ่มมูลค่าการซื้อขายให้สูงสุด

บทนำ

อุตสาหกรรมธุรกิจตัวแทนท่องเที่ยวของประเทศไทยกำลังอยู่ในจุดเปลี่ยนสำคัญ หลังจากการฟื้นตัวอย่างรวดเร็วจากภาวะตกต่ำในช่วงการระบาดของโรคโควิด-19 โดยมีรายได้เพิ่มขึ้นถึง 130% ระหว่างปี 2565 ถึง 2566 ขณะเดียวกันอุตสาหกรรมกำลังเผชิญกับแรงกดดันจากการรวมธุรกิจ (Consolidation) ที่ทวีความรุนแรงขึ้น อันเป็นผลมาจาก การเปลี่ยนผ่านสู่ยุคดิจิทัล (digital transformation) การปรับปรุงกฎระเบียบใหม่ ๆ และการเปลี่ยนแปลงของพฤติกรรมนักท่องเที่ยว

สำหรับเจ้าของธุรกิจตัวแทนท่องเที่ยวที่กำลังพิจารณาการถอนการลงทุนเชิงกลยุทธ์ (Strategic Exit) ตลาดในปัจจุบันถือเป็นทั้งโอกาสอันโดดเด่นและความท้าทายที่ซับซ้อน โดยมีการคาดการณ์ว่า 76% ของรายได้จากการท่องเที่ยวจะเปลี่ยนไปสู่ช่องทางออนไลน์ภายในปี 2572 (76% of tourism revenue projected to shift online by 2029) ธุรกิจที่ขาดความสามารถด้านดิจิทัลจะถูกลดความสำคัญลงเรื่อย ๆ ในขณะที่ธุรกิจที่มีเทคโนโลยีแข็งแกร่งและมีรูปแบบรายได้แบบต่อเนื่อง (Recurring Revenue Models) จะได้รับการประเมินมูลค่าที่สูงกว่า คู่มือนี้จัดทำขึ้นเพื่อให้เจ้าของธุรกิจตัวแทนท่องเที่ยวมีกรอบแนวทางที่ครอบคลุมสำหรับการดำเนินกระบวนการควบรวมและเข้าซื้อกิจการ (M&A) ตั้งแต่ขั้นตอนการเตรียมความพร้อมไปจนถึงการปิดดีลอย่างประสบความสำเร็จ โดยอ้างอิงจากการวิเคราะห์ตลาดและข้อมูลการทำธุรกรรมที่ครอบคลุม คู่มือนี้ได้อธิบาย กระบวนการถอนการลงทุน 6 ขั้นตอน พร้อมเน้นย้ำกลยุทธ์สำคัญในการเพิ่มมูลค่าธุรกิจ และข้อพิจารณาทางกฎหมายที่เฉพาะเจาะจงต่ออุตสาหกรรมการท่องเที่ยวของประเทศไทย

ภาพรวมการประเมินมูลค่า

การประเมินมูลค่าธุรกิจตัวแทนท่องเที่ยวในประเทศไทยแสดงให้เห็นถึงความแตกต่างอย่างชัดเจนตาม ขนาด ทำเล ประเภทของบริการ และลักษณะการดำเนินงาน การวิเคราะห์ธุรกรรมล่าสุดของเราเผยให้เห็นรูปแบบการตั้งราคาที่แตกต่างกัน ซึ่งสามารถนำมาใช้เป็นข้อมูลสำคัญในการกำหนด กลยุทธ์การวางตำแหน่งทางธุรกิจและการกำหนดกลุ่มเป้าหมายของผู้ซื้อ ได้อย่างมีประสิทธิภาพ

ดังที่แสดงในภาพที่ 2 ค่า EBITDA Multiple สำหรับธุรกิจตัวแทนท่องเที่ยวในประเทศไทยแสดงให้เห็นถึงความแตกต่างอย่างชัดเจนตาม ขนาดและทำเลที่ตั้งของกิจการ

ตารางที่ 1: การประเมินมูลค่าตามรายได้ของธุรกิจตัวแทนท่องเที่ยวในประเทศไทย (พ.ศ. 2568)

ปัจจัยที่มีผลต่อมูลค่าเพิ่มและส่วนลดของธุรกิจ (Premium and Discount Factors)

ปัจจัยที่เพิ่มมูลค่าการประเมินราคา:

- การดำเนินโครงการเปลี่ยนผ่านสู่ดิจิทัล

มีผลตอบแทนจากการลงทุน (ROI) อยู่ที่ 240–320% ภายในระยะเวลา 24 เดือน - การพัฒนาโมเดลรายได้แบบต่อเนื่อง

เพิ่มมูลค่าได้ 1.0–2.0 เท่าของค่า EBITDA Multiple - การจัดทำระบบกำกับดูแลและการปฏิบัติตามกฎหมายที่เข้มแข็งขึ้น (

เพิ่มมูลค่าการประเมินได้ ร้อยละ 5–10 - การมีแผนรักษาบุคลากรหลักและการวางแผนสืบทอดตำแหน่ง

- การมุ่งเน้นบริการดิจิทัลในกลุ่มตลาดที่เติบโต

สามารถเพิ่มมูลค่าได้ ร้อยละ 10–20

ปัจจัยที่ลดมูลค่าการประเมินราคา:

- การพึ่งพาลูกค้ารายใหญ่เกินกว่า 25% ของรายได้ทั้งหมด

ส่งผลให้มูลค่าลดลง ร้อยละ 15–30 - การพึ่งพาผู้ก่อตั้งในการดำเนินงานมากเกินไป

ลดมูลค่าได้ถึง ร้อยละ 20–35 - การมุ่งเน้นกลุ่มตลาดแบบดั้งเดิมที่มีแนวโน้มความต้องการลดลง

มูลค่าลดลง ร้อยละ 10–20 - การขาดการปฏิบัติตามกฎหมายและข้อกำหนดทางธุรกิจ

ลดมูลค่าได้ ร้อยละ 15–25 - ที่ตั้งอยู่นอกเขตกรุงเทพฯ หรือเมืองหลัก

ลดมูลค่าการประเมินลง ร้อยละ 15–20

กระบวนการขายธุรกิจตัวแทนท่องเที่ยว 6 ขั้นตอน

การทำธุรกรรมขายธุรกิจท่องเที่ยวที่ประสบความสำเร็จในประเทศไทย มักดำเนินไปตามกระบวนการที่มีระเบียบแบบแผนและขับเคลื่อนด้วยข้อมูล โดยทั่วไปใช้ระยะเวลาประมาณ 9 เดือน และต้องอาศัยการดำเนินงานอย่างละเอียดในแต่ละขั้นตอนทั้ง 6 ขั้นตอนที่แตกต่างกัน โดยแต่ละขั้นตอนจะมี โอกาสในการเพิ่มมูลค่าธุรกิจ และ ข้อกำหนดในการจัดการความเสี่ยง ที่ส่งผลโดยตรงต่อผลลัพธ์สุดท้ายของการทำธุรกรรม

ขั้นตอนที่ 1: การประเมินเชิงกลยุทธ์และการกำหนดตำแหน่งทางการตลาด (ระยะเวลา 4 สัปดาห์)

ขั้นตอนการเตรียมการนี้เป็นรากฐานสำคัญในการเพิ่มมูลค่าธุรกิจและดึงดูดผู้ซื้อ โดยในช่วงเวลานี้จะมุ่งเน้นการจัดระเบียบข้อมูลทางการเงิน การตรวจสอบการปฏิบัติตามกฎหมาย และการพัฒนากลยุทธ์ในการกำหนดตำแหน่งทางการตลาด

กิจกรรมสำคัญในขั้นตอนการเตรียมการ ได้แก่:

- จัดเตรียงงบการเงินที่ผ่านการตรวจสอบแล้วจำนวน 3–5 ปี ตามมาตรฐานการรายงานทางการเงินของประเทศไทย (Thai Financial Reporting Standards)

- ตรวจสอบการปฏิบัติตามกฎหมาย (Regulatory Compliance Audit): ตรวจสอบใบอนุญาตทั้งหมดจาก กรมการท่องเที่ยว (DOT) การจดทะเบียนจาก กระทรวงพาณิชย์ (MOC) และเอกสารที่เกี่ยวข้องกับ พระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว

- รวบรวมข้อมูลเชิงปฏิบัติการ (Operational Metrics): บันทึกข้อมูลผลการดำเนินงานในอดีต เช่น ต้นทุนในการได้มาซึ่งลูกค้า (Customer Acquisition Costs), มูลค่าตลอดอายุลูกค้า (Lifetime Value), รูปแบบตามฤดูกาล (Seasonal Patterns) และความแข็งแกร่งของความสัมพันธ์กับซัพพลายเออร์

- ประเมินโครงสร้างพื้นฐานทางเทคโนโลยี (Technology Infrastructure Assessment): ประเมินความสามารถด้านเทคโนโลยี ระบบจองออนไลน์ (Online Booking Systems), ระบบบริหารความสัมพันธ์ลูกค้า (CRM), และการเชื่อมต่อแพลตฟอร์มมือถือ ซึ่งล้วนเป็นปัจจัยสำคัญในการเพิ่มมูลค่าธุรกิจ

- การคัดเลือกที่ปรึกษา (Advisor Selection): จ้างที่ปรึกษา M&A ที่เชี่ยวชาญด้านธุรกิจท่องเที่ยว โดยข้อมูลระบุว่าการใช้ที่ปรึกษามืออาชีพสามารถเพิ่มมูลค่าธุรกิจได้ ร้อยละ 10–30 และเพิ่มโอกาสในการปิดดีลสำเร็จได้ถึง สองเท่า

กรณีศึกษา (Case Study):

บริษัททัวร์ขนาดเล็กแห่งหนึ่งในจังหวัดเชียงใหม่ลงทุน 2.8 ล้านบาท เพื่อพัฒนาและติดตั้งระบบ CRM รวมถึงจัดอบรมพนักงานเป็นเวลา 18 เดือนก่อนการขาย ผลลัพธ์คือ ประสิทธิภาพการดำเนินงานเพิ่มขึ้น ร้อยละ 22 และอัตราการรักษาลูกค้าเพิ่มขึ้น ร้อยละ 35 ส่งผลให้มูลค่า EBITDA Multiple สุดท้ายอยู่ที่ 4.2 เท่า ซึ่งสูงกว่าค่าเฉลี่ยของภูมิภาคที่ 3.1 เท่า คิดเป็นมูลค่าเพิ่มขึ้น 8.4 ล้านบาท

ขั้นตอนที่ 2: การระบุผู้ซื้อเชิงกลยุทธ์และการนำเสนอขายในตลาด (ระยะเวลา 8 สัปดาห์)

ขั้นตอนนี้มุ่งเน้นการสร้าง “แรงจูงใจเชิงการแข่งขัน” (Competitive Tension) ผ่านการคัดเลือกกลุ่มผู้ซื้อเป้าหมายอย่างเป็นระบบ และการจัดทำสื่อการตลาดเชิงมืออาชีพ กระบวนการนี้โดยทั่วไปจะสร้างความสนใจจากผู้ซื้อที่มีคุณสมบัติเหมาะสมประมาณ 3–7 ราย สำหรับธุรกิจที่มีการจัดตำแหน่งทางกลยุทธ์อย่างดี

กิจกรรมสำคัญในขั้นตอนนี้ ได้แก่:

- สื่อการตลาด (Marketing Materials): จัดทำเอกสารนำเสนอธุรกิจเบื้องต้น (Teaser Documents) ความยาว 1–2 หน้า และเอกสารข้อมูลลับ (Confidential Information Memorandum – CIM) ความยาว 15–25 หน้า ซึ่งประกอบด้วยข้อมูลธุรกิจและการเงินอย่างครบถ้วน

- การระบุและเข้าถึงผู้ซื้อ (Buyer Identification & Outreach): กำหนดกลุ่มผู้ซื้อเป้าหมายอย่างน้อย 25–30 ราย จากหลายหมวดหมู่ เพื่อสร้างการแข่งขันและเพิ่มโอกาสในการได้ราคาขายที่เหมาะสมที่สุด

- การจัดการข้อตกลงรักษาความลับ (Non-Disclosure Agreement – NDA Management): จัดตั้งกรอบการรักษาความลับที่เข้มงวด เพื่อปกป้องข้อมูลทางธุรกิจที่สำคัญตลอดกระบวนการขาย

- ข้อเสนอคุณค่า (Value Proposition): นำเสนอเหตุผลในการลงทุนอย่างชัดเจน โดยเน้นจุดเด่นเฉพาะของกิจการและศักยภาพในการเติบโตในอนาคต

หมายเหตุ:

ธุรกิจที่นำเสนอขายให้แก่ผู้ซื้อที่ผ่านการคัดกรองอย่างน้อย 25 ราย มักได้รับข้อเสนอซื้อเฉลี่ย 3.2 ข้อเสนอที่มีคุณภาพ ในขณะที่ธุรกิจที่ใช้วิธีการตลาดจำกัดจะได้รับเพียง 1.1 ข้อเสนอ เท่านั้น ความแตกต่างนี้ส่งผลโดยตรงต่อการเพิ่มมูลค่าธุรกิจ โดยธุรกิจที่ทำการตลาดอย่างกว้างขวางสามารถได้ ค่า EBITDA Multiple สูงกว่า 0.8–1.2 เท่า เมื่อเทียบกับธุรกิจที่ไม่ได้ทำการตลาดอย่างเป็นระบบ

ขั้นตอนที่ 3: การรับข้อเสนอแสดงความสนใจ (ระยะเวลา 4 สัปดาห์)

ในขั้นตอน IOI (Indication of Interest) นี้ เป็นช่วงที่เริ่มมีการประเมินมูลค่าตลาดเบื้องต้นและการคัดกรองผู้ซื้อ โดยมักจะได้รับการเสนอช่วงราคาประเมินเบื้องต้น ซึ่งช่วยกำหนดกลยุทธ์การเจรจาและลำดับความสำคัญในการคัดเลือกผู้ซื้อ

กรอบการวิเคราะห์ IOI (IOI Analysis Framework):

- การประเมินช่วงมูลค่า (Valuation Range Assessment): เปรียบเทียบกับธุรกรรมที่ใกล้เคียงกันในตลาดเพื่อประเมินช่วงมูลค่าที่เหมาะสม

- โครงสร้างดีลที่ผู้ซื้อเสนอ (Deal Structure Preferences): เช่น การซื้อหุ้น (Share Acquisition) เทียบกับการซื้อสินทรัพย์ (Asset Acquisition)

- ความสามารถในการจัดหาเงินทุนและระยะเวลาดำเนินการ (Financing Capability and Timeline Requirements)

- เหตุผลเชิงกลยุทธ์และความเข้ากันได้ทางวัฒนธรรมองค์กร (Strategic Rationale and Cultural Fit Evaluation)

ธุรกรรมการขายธุรกิจตัวแทนท่องเที่ยวที่ประสบความสำเร็จมักจะได้รับ ข้อเสนอแสดงความสนใจ (IOI) จากผู้ซื้อที่มีคุณสมบัติเหมาะสมประมาณ 3–7 ราย สำหรับธุรกิจที่มีการจัดตำแหน่งเชิงกลยุทธ์อย่างดี โดยจากประสบการณ์พบว่า ผู้ซื้อจากต่างประเทศมักเสนอราคาประเมินสูงกว่าผู้ซื้อในประเทศประมาณ 15–20% สำหรับธุรกิจที่มีลักษณะคล้ายกัน ซึ่งสะท้อนถึงเป้าหมายเชิงกลยุทธ์ในการขยายกิจการและข้อได้เปรียบด้านค่าเงิน

ขั้นตอนที่ 4: การรับหนังสือแสดงเจตจำนง (ระยะเวลา 4 สัปดาห์)

ขั้นตอน LOI (Letter of Intent) เป็นช่วงเปลี่ยนจาก “ความสนใจเบื้องต้น” ไปสู่ “ข้อตกลงอย่างเป็นทางการ” ซึ่งต้องอาศัยการเจรจาเชิงลึกในด้านราคา โครงสร้างดีล และเงื่อนไขต่าง ๆ เพื่อเพิ่มทั้งมูลค่าธุรกรรมและความมั่นใจในการปิดดีลให้สำเร็จ

กิจกรรมสำคัญในขั้นตอน LOI ได้แก่:

- การตรวจสอบราคาและค่า Multiple (Purchase Price and Multiple Validation): กำหนดค่า EBITDA Multiple สุดท้ายและมูลค่ารวมของดีล รวมถึงองค์ประกอบการจ่ายเงินเพิ่มเติม (Earn-Out) ซึ่งมักอยู่ในช่วง 20–40% ของมูลค่ารวมทั้งหมด

- การปรับโครงสร้างดีลให้เหมาะสม (Deal Structure Optimization): ดำเนินการให้เป็นไปตามข้อจำกัดของ พระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว (Foreign Business Act) โดยเลือกโครงสร้างที่เหมาะสม

- การร่วมทุน (Joint Venture): จำกัดสัดส่วนการถือหุ้นของนักลงทุนต่างชาติไว้ที่ ไม่เกิน 49%

- ข้อตกลงความเป็นเอกสิทธิ์ (Exclusivity Agreement): มอบสิทธิ์เจรจาเฉพาะแก่ผู้ซื้อที่ได้รับคัดเลือก โดยทั่วไปมีระยะเวลา 30–45 วัน เพื่อดำเนินการตรวจสอบสถานะกิจการ (Due Diligence) อย่างละเอียด

กรณีศึกษา:

บริษัทตัวแทนจองโรงแรมในกรุงเทพฯ ได้รับหนังสือแสดงเจตจำนง (LOI) ทั้งหมด 3 ฉบับ โดยมีช่วงราคาประเมินอยู่ระหว่าง 6.8× ถึง 7.4× EBITDA ภายหลังการเจรจาเชิงกลยุทธ์ที่เน้นศักยภาพการเติบโตร่วมกับผู้ซื้อชาวต่างชาติและข้อได้เปรียบด้านกฎระเบียบ ธุรกรรมดังกล่าวสามารถปิดดีลได้ที่มูลค่าสุดท้าย 8.1× EBITDA ซึ่งสูงกว่าข้อเสนอเริ่มต้นสูงสุดถึง ร้อยละ 15

ขั้นตอนที่ 5: การตรวจสอบสถานะกิจการ (8–12 สัปดาห์)

ขั้นตอนการตรวจสอบสถานะกิจการ (Due Diligence) ถือเป็นช่วงที่มีความเสี่ยงสูงที่สุดของกระบวนการขายธุรกิจ โดยสถิติพบว่า 68% ของดีลที่ล้มเหลวเกิดขึ้นในขั้นตอนนี้ เนื่องจากเป็นช่วงที่มีการตรวจสอบข้อมูลเชิงลึกอย่างเข้มข้น ดังนั้นการเตรียมความพร้อมอย่างมืออาชีพและการแก้ไขปัญหาเชิงรุกจึงมีความสำคัญอย่างยิ่งต่อการรักษาความต่อเนื่องของดีลและความน่าเชื่อถือของมูลค่าธุรกิจ

กระบวนการตรวจสอบสถานะกิจการ

การตรวจสอบทางการเงิน:

- ตรวจสอบงบการเงินที่ผ่านการตรวจสอบแล้ว ย้อนหลัง 3 ปี

- วิเคราะห์งบกำไรขาดทุน (P&L) รายเดือน และตรวจสอบความถูกต้องของการปรับตามฤดูกาล

- ประเมินความต้องการเงินทุนหมุนเวียน (Working Capital) และคาดการณ์กระแสเงินสดในอนาคต

- ตรวจสอบการปฏิบัติตามกฎหมายภาษี (Tax Compliance) และโอกาสในการปรับปรุงประสิทธิภาพทางภาษี

- ตรวจสอบความถูกต้องและการโอนสิทธิ์ของใบอนุญาตจาก กรมการท่องเที่ยว (DOT)

- ตรวจสอบการจดทะเบียนธุรกิจและโครงสร้างผู้ถือหุ้นกับ กระทรวงพาณิชย์ (MOC)

- วิเคราะห์สัญญากับซัพพลายเออร์และลูกค้า เพื่อระบุความเสี่ยงหรือข้อผูกพันสำคัญ

- ตรวจสอบการปฏิบัติตามกฎหมายแรงงานและใบอนุญาตทำงานของพนักงาน

การตรวจสอบด้านกฎหมายและข้อบังคับ:

การตรวจสอบสถานะกิจการ(due diligence)ของธุรกิจท่องเที่ยวจำเป็นต้องอาศัยผู้เชี่ยวชาญเฉพาะทาง โดยครอบคลุมการตรวจสอบด้านกฎระเบียบการท่องเที่ยวของไทย รูปแบบการดำเนินธุรกิจตามฤดูกาล การประเมินความสัมพันธ์กับซัพพลายเออร์ และการวิเคราะห์แพลตฟอร์มดิจิทัล สำหรับผู้ซื้อชาวต่างชาติ กระบวนการนี้มักใช้เวลาประมาณ 3–6 เดือน ในขณะที่ผู้ซื้อภายในประเทศมักใช้เวลาประมาณ 2–3 เดือน ในการตรวจสอบครบถ้วน

ขั้นตอนที่ 6: การลงนามในสัญญาซื้อขายและการปิดธุรกรรม (ระยะเวลา 4 สัปดาห์)

ขั้นตอนสุดท้ายของกระบวนการขายธุรกิจเกี่ยวข้องกับการเจรจาและลงนามในสัญญาซื้อขาย (Purchase Agreement) การโอนกรรมสิทธิ์ และการบริหารจัดการขั้นตอนการปิดธุรกรรม โดยทั่วไปกระบวนการนี้ใช้เวลาประมาณ 1 เดือน แต่ในกรณีที่มีผู้ซื้อชาวต่างชาติ อาจต้องใช้เวลานานขึ้นเนื่องจากต้องรอการอนุมัติจากหน่วยงานกำกับดูแลที่เกี่ยวข้อง

กิจกรรมสำคัญในขั้นตอนการปิดดีล:

การเจรจาสัญญาซื้อขาย (Purchase Agreement Negotiation):

- เงินมัดจำ (Deposit Requirements): ปกติอยู่ที่ ร้อยละ 10–20 ของมูลค่าดีลทั้งหมด ณ วันลงนามในสัญญา (SPA Signing)

- การชำระเงินปิดดีล (Closing Payment): อยู่ที่ประมาณ ร้อยละ 50–70 ของมูลค่ารวมทั้งหมด

- เงื่อนไขการชำระเงินเพิ่มเติม (Earn-Out Provisions): อยู่ที่ประมาณ ร้อยละ 20–40 ของมูลค่ารวม ขึ้นอยู่กับผลการดำเนินงานตามเป้าหมายที่ตกลงไว้

- เงินค้ำประกัน (Escrow Arrangements): มักกันไว้ ร้อยละ 5–10 ของมูลค่าดีล เพื่อรองรับกรณีการเรียกร้องค่ารับประกัน (Warranty Claims)

กลยุทธ์เพิ่มมูลค่าเฉพาะอุตสาหกรรม

ธุรกิจตัวแทนท่องเที่ยวสามารถนำกลยุทธ์เชิงรุกมาก่อนการขาย (Pre-Sale Strategies) มาใช้ เพื่อเพิ่มมูลค่าการทำธุรกรรมและสร้างแรงดึงดูดให้กับผู้ซื้อได้อย่างมีประสิทธิภาพ

การเปลี่ยนผ่านสู่ดิจิทัล (Digital Transformation Initiatives)

- การยกระดับเทคโนโลยี (Technology Upgrade ROI): การปรับปรุงระบบ CRM และระบบจองออนไลน์ (CRM and booking system enhancements) สามารถสร้างผลตอบแทนจากการลงทุน (ROI) ได้ประมาณ 240–320% ภายในระยะเวลา 24 เดือน

- การเติบโตของรายได้ออนไลน์ (Online Revenue Growth): การพัฒนาแพลตฟอร์มดิจิทัลช่วยเพิ่มการเข้าถึงตลาดการจองออนไลน์ ซึ่งคาดว่าจะมีสัดส่วนเพิ่มขึ้นถึง 76% ภายในปี 2572 (2029)

ประสิทธิภาพการดำเนินงาน (Operational Efficiency): การนำระบบอัตโนมัติมาใช้สามารถลดต้นทุนการบริหารได้สูงสุดถึง 20% พร้อมทั้งเพิ่มคุณภาพการให้บริการ

การพัฒนารูปแบบรายได้ต่อเนื่อง

- การเน้นสัญญาธุรกิจองค์กร (Corporate Contract Focus): การสร้างความสัมพันธ์แบบ B2B ช่วยให้มีรายได้ที่มั่นคงและต่อเนื่อง พร้อมมูลค่าการประเมินเพิ่มขึ้น 1.0–2.0 เท่าของ EBITDA Multiple

- โมเดลสมาชิกและบริการต่อเนื่อง (Subscription Models): ระบบสมาชิกหรือการให้บริการแบบรายเดือนช่วยเพิ่มความสามารถในการคาดการณ์รายได้และมูลค่าธุรกิจ

- การพัฒนาความร่วมมือทางธุรกิจ (Partnership Development): การสร้างพันธมิตรระหว่างตัวแทนท่องเที่ยวแบบเฉพาะ (Exclusive Inter-Agency Relationships) ช่วยสร้างความได้เปรียบทางการแข่งขันและเพิ่มอัตรากำไร

คุณค่าที่สามารถวัดได้ของที่ปรึกษา M&A มืออาชีพ

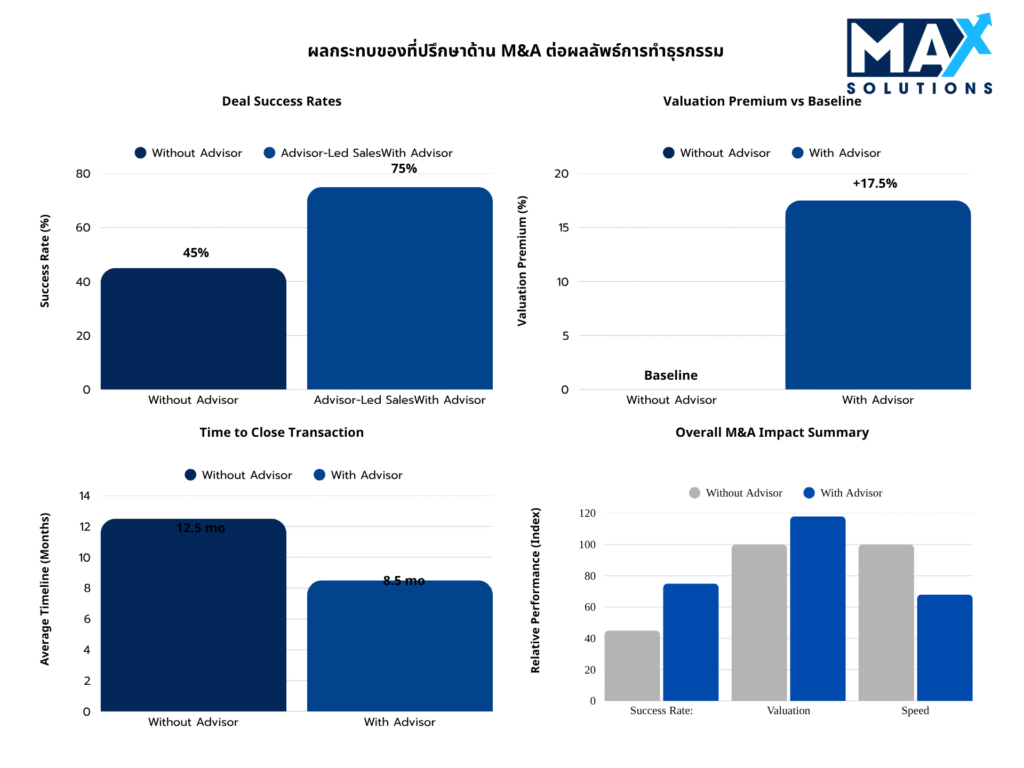

ที่ปรึกษา M&A มืออาชีพที่มีความเชี่ยวชาญเฉพาะด้านในอุตสาหกรรมท่องเที่ยวสามารถสร้างผลลัพธ์ที่ดีขึ้นอย่างมีนัยสำคัญในหลายมิติของการทำธุรกรรม การวิเคราะห์ธุรกรรมที่มีลักษณะใกล้เคียงกันของเราแสดงให้เห็นถึงความแตกต่างอย่างชัดเจนในด้าน อัตราความสำเร็จ ระยะเวลาในการปิดดีล และมูลค่าการประเมินราคา ระหว่างธุรกรรมที่ดำเนินการโดยมีที่ปรึกษามืออาชีพ (Advisor-Led) กับธุรกรรมที่เจ้าของดำเนินการเอง (Owner-Led)

ดังที่แสดงในภาพที่ 3 ที่ปรึกษามืออาชีพให้ประโยชน์หลัก 3 ประการ ได้แก่

- อัตราความสำเร็จที่สูงกว่า: ธุรกรรมที่ดำเนินการโดยที่ปรึกษามีแนวโน้มสำเร็จมากกว่า 2 เท่า (80% เทียบกับ 40%) เนื่องจากมีการเตรียมความพร้อมที่รอบคอบ การคัดกรองผู้ซื้อที่มีคุณสมบัติเหมาะสม และการจัดการปัญหาเชิงรุกในทุกขั้นตอน

- การปิดดีลได้รวดเร็วกว่า: กระบวนการที่มีมาตรฐานช่วยลดระยะเวลาในการปิดดีลได้ประมาณ 25% โดยธุรกรรมที่ดำเนินการโดยที่ปรึกษามักใช้เวลาเพียง 8–9 เดือน เมื่อเทียบกับ มากกว่า 12 เดือน สำหรับธุรกรรมที่เจ้าของดำเนินการเอง

- มูลค่าการขายที่สูงกว่า: ธุรกิจตัวแทนท่องเที่ยวที่ขายผ่านที่ปรึกษามืออาชีพสามารถได้มูลค่าธุรกรรมสูงกว่า 10–30% หรือเฉลี่ยเพิ่มขึ้นประมาณ 20% ซึ่งหมายถึงรายได้เพิ่มเติมหลายล้านบาทให้แก่เจ้าของกิจการ

Max Solutions มีความแตกต่างโดยการให้บริการแบบบูรณาการที่ผสานความเชี่ยวชาญด้าน M&A เข้ากับกฎหมายและการบัญชี ผ่านความร่วมมือกับ สำนักงานถนอมศักดิ์ทนายความและการบัญชี ซึ่งมีประสบการณ์ด้านกฎหมายธุรกิจไทยมากกว่า 50 ปี ในการจัดการธุรกรรมที่ซับซ้อน

รูปแบบการให้บริการแบบบูรณาการนี้มีข้อได้เปรียบหลายประการ ได้แก่:

- ความเชี่ยวชาญด้านกฎระเบียบของประเทศไทยอย่างลึกซึ้ง ครอบคลุมพระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว (FBA), พระราชบัญญัติคุ้มครองข้อมูลส่วนบุคคล (PDPA) และการวางแผนภาษี

- เครือข่ายผู้ซื้อที่กว้างขวาง ครอบคลุมทั้งในประเทศและต่างประเทศ

- การออกแบบโครงสร้างดีลอย่างเป็นระบบ เพื่อเพิ่มผลตอบแทนหลังหักภาษี

- การบริหารจัดการธุรกรรมครบวงจร ตั้งแต่การเตรียมความพร้อมจนถึงการปิดดีล

กรณีศึกษา

บริษัทตัวแทนจองโรงแรมในหัวหินได้พยายามขายกิจการด้วยตนเองในตอนแรก โดยตั้งราคาขายตามค่า 7.5× EBITDA ต่อมาเมื่อได้ว่าจ้าง Max Solutions เพื่อช่วยดำเนินการจัดหาผู้ซื้อและสร้างการแข่งขันในกระบวนการขาย บริษัทสามารถปิดดีลได้ที่ 9.1× EBITDA ซึ่งสูงกว่ามูลค่าเป้าหมายเริ่มต้นถึง 21% พร้อมทั้งสามารถลดระยะเวลาการทำธุรกรรมลงได้ถึง 4 เดือน

บทสรุป

อุตสาหกรรมธุรกิจตัวแทนท่องเที่ยวของประเทศไทยมีศักยภาพสูงในการควบรวมและเข้าซื้อกิจการ (M&A) เพื่อการถอนการลงทุนเชิงกลยุทธ์ โดยมีแรงขับเคลื่อนสำคัญจากแนวโน้มการเปลี่ยนผ่านสู่ดิจิทัล (Digital Transformation) ความกดดันจากการรวมตลาด (Market Consolidation) และการฟื้นตัวของความต้องการท่องเที่ยวระหว่างประเทศ อย่างไรก็ตาม การทำธุรกรรมให้ประสบความสำเร็จจำเป็นต้องมีการบริหารจัดการอย่างรอบคอบในด้านกฎระเบียบ กลยุทธ์การเข้าถึงผู้ซื้อ และเทคนิคการเพิ่มมูลค่าการประเมินธุรกิจ

กรอบแนวทาง 6 ขั้นตอนที่นำเสนอในคู่มือนี้ มอบแผนปฏิบัติการที่ครอบคลุมให้แก่เจ้าของธุรกิจตัวแทนท่องเที่ยว เพื่อเพิ่มมูลค่าการขายและลดความเสี่ยงในการดำเนินธุรกรรม ตั้งแต่ขั้นตอนการเตรียมความพร้อมไปจนถึงการปิดดีล โดยแต่ละขั้นตอนต้องอาศัยความเชี่ยวชาญเฉพาะด้านและการดำเนินกลยุทธ์อย่างมีระบบ เพื่อให้ได้ผลลัพธ์ที่ดีที่สุด

แพลตฟอร์มแบบบูรณาการของ Max Solutions ซึ่งผสานความรู้เชิงลึกในอุตสาหกรรมเข้ากับความเชี่ยวชาญด้านกฎหมายและบัญชี ผ่านความร่วมมือกับ สำนักงานถนอมศักดิ์ทนายความและการบัญชี ช่วยให้เจ้าของธุรกิจในภาคการท่องเที่ยวสามารถดำเนินธุรกรรมภายใต้กรอบกฎหมายของประเทศไทยได้อย่างมั่นใจ พร้อมบรรลุผลลัพธ์ที่มีมูลค่าสูงสุด

โดยการปฏิบัติตามกระบวนการที่เป็นระบบดังที่ระบุไว้ในคู่มือนี้ และการใช้บริการที่ปรึกษามืออาชีพ เจ้าของธุรกิจขนาดกลางและขนาดย่อม (SMEs) จะสามารถ เพิ่มมูลค่าการขายและปิดดีลได้สำเร็จ ซึ่งถือเป็นหนึ่งในธุรกรรมทางการเงินที่สำคัญที่สุดของพวกเขา

คำถามที่พบบ่อย (Frequently Asked Questions: FAQs)

ถาม: ธุรกิจตัวแทนท่องเที่ยวของฉันควรคาดหวังมูลค่าการประเมิน (Valuation Multiple) อยู่ที่เท่าใด?

ตอบ: มูลค่าการประเมินขึ้นอยู่กับขนาดธุรกิจ ทำเลที่ตั้ง และลักษณะการดำเนินงาน โดยทั่วไป

- ธุรกิจขนาดเล็ก (รายได้ต่ำกว่า 10 ล้านบาท) จะมีค่า EBITDA Multiple อยู่ที่ 1.5–3.5 เท่า

- ธุรกิจขนาดใหญ่ในกรุงเทพฯ (รายได้มากกว่า 50 ล้านบาท) จะมีค่า EBITDA Multiple อยู่ที่ 5.0–8.0 เท่า

ทั้งนี้ ปัจจัยที่ช่วยเพิ่มมูลค่าประเมินได้แก่ ความสามารถด้านดิจิทัล รายได้แบบต่อเนื่อง (Recurring Revenue) และการปฏิบัติตามกฎหมายอย่างครบถ้วน

ถาม: กระบวนการควบรวมและเข้าซื้อกิจการ (M&A) ใช้เวลานานเท่าใด?

ตอบ: โดยเฉลี่ยแล้ว ธุรกรรม M&A ที่ดำเนินการโดยที่ปรึกษามืออาชีพใช้เวลาประมาณ 8–9 เดือน ตั้งแต่เริ่มต้นจนถึงการปิดดีล ขณะที่ธุรกิจที่เจ้าของดำเนินการเองมักใช้เวลามากกว่า 12 เดือน

ระยะเวลาโดยทั่วไปประกอบด้วย:

- 1 เดือน สำหรับการเตรียมความพร้อม

- 2 เดือน สำหรับการหาผู้ซื้อ

- 1 เดือน สำหรับการพิจารณา IOI

- 1 เดือน สำหรับการเจรจา LOI

- 3 เดือน สำหรับการตรวจสอบสถานะกิจการ (Due Diligence)

- 1 เดือน สำหรับการปิดธุรกรรม

ถาม: ผู้ซื้อชาวต่างชาติสามารถถือครองธุรกิจตัวแทนท่องเที่ยวของไทยได้ 100% หรือไม่?

ตอบ: ไม่สามารถถือครองได้เต็ม 100% เนื่องจากธุรกิจท่องเที่ยวอยู่ภายใต้ข้อจำกัดของ พระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว (Foreign Business Act) ซึ่งกำหนดให้การถือหุ้นของชาวต่างชาติไม่เกิน 49% หากเป็นการซื้อหุ้นโดยตรง หรืออาจต้องใช้รูปแบบการซื้อสินทรัพย์แทน ทั้งนี้ ที่ปรึกษามืออาชีพสามารถช่วยออกแบบโครงสร้างธุรกรรมให้ผู้ซื้อชาวต่างชาติสามารถเข้าร่วมได้อย่างถูกต้องตามกฎหมาย

ถาม: ต้องเตรียมเอกสารอะไรบ้างเพื่อให้การขายกิจการสำเร็จ?

ตอบ: เอกสารสำคัญประกอบด้วย

- งบการเงินที่ผ่านการตรวจสอบแล้ว 3–5 ปี

- ใบอนุญาตจากกรมการท่องเที่ยว (DOT License)

- เอกสารการจดทะเบียนบริษัทและโครงสร้างผู้ถือหุ้นจากกระทรวงพาณิชย์ (MOC Registration)

- เอกสารการเสียภาษีที่ถูกต้อง

- สัญญากับลูกค้าและซัพพลายเออร์

- ข้อมูลพนักงานและขั้นตอนการดำเนินงานภายใน

การเตรียมข้อมูลอย่างครบถ้วนช่วยเพิ่มโอกาสในการปิดดีลได้สำเร็จอย่างมาก

ถาม: ฉันควรขายกิจการด้วยตนเองหรือไม่?

ตอบ: การขายกิจการด้วยตนเองมีความท้าทายสูง เช่น การเข้าถึงผู้ซื้อที่จำกัด ความยุ่งยากด้านกฎหมาย และความยากในการกำหนดมูลค่าที่เหมาะสม สถิติพบว่า

- ธุรกรรมที่เจ้าของขายเองมีอัตราความสำเร็จน้อยกว่า 50%

- ในขณะที่ธุรกรรมที่ดำเนินการโดยที่ปรึกษามืออาชีพมีอัตราความสำเร็จ 70–80% และสามารถสร้างมูลค่าขายสูงกว่า 10–25% เมื่อเทียบกับการขายเอง

เอกสารอ้างอิง

Intellify. (2025). Thailand travel market overview and forecasts. https://www.intellify .com

Japan Valuers Co., Ltd. (2024). Thai hospitality sector valuation benchmarks. Bangkok: JV Research Division.

JLL Hotels & Hospitality Group (2025). Thailand hotel investment market review. https://www.jll.com/en/trends-and-insights/research

Land & Houses Bank. (2024). Thai tourism and hospitality sector analysis. Bangkok: LH Economic Research.

Mordor Intelligence. (2025). Thailand tourism market – growth, trends, COVID-19 impact, and forecasts. https://www.mordorintelligence.com

Phocuswright. (2025). Southeast Asia online travel market sizing and forecasts. https://www.phocuswright.com

Rentech Digital. (2025). Thai travel agency registration database analysis. Bangkok: Rentech Research Division.

Tourism Authority of Thailand. (2024). Thailand tourism statistics and accommodation inventory. https://www.tourismthailand.org/About-Thailand/Thailand-Tourism-StatisticsTourism Business and Guide Act B.E. 2551. (2008). Royal Thai Government Gazette. Bangkok: Government Printing Office.